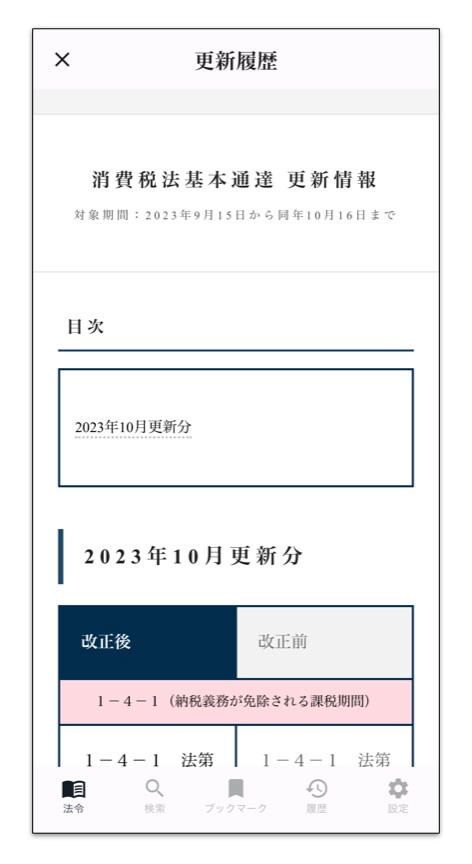

税務法規集 更新情報(2023年10月度)

対象期間:2023年9月15日から同年10月16日まで

目次

10月度に更新された法令等は以下のとおりです。インボイス(適格請求書)制度が開始されたため、それに関する改正が多く反映されています。

法律

国税通則法

適格請求書に関連して、質問検査権に関する規定が改正されています。

| 改正後 | 改正前 |

|---|---|

| 第七十四条の二(当該職員の所得税等に関する調査に係る質問検査権) | |

|

ロ 消費税法第五十七条の五第一号若しくは第二号(適格請求書類似書類等の交付の禁止)に掲げる書類を他の者に交付したと認められる者又は同条第三号に掲げる電磁的記録を他の者に提供したと認められる者

|

ロ

|

|

ハ イに掲げる者に金銭の支払若しくは資産の譲渡等(消費税法第二条第一項第八号に規定する資産の譲渡等をいう。以下この条において同じ。)をする義務があると認められる者又はイに掲げる者から金銭の支払若しくは資産の譲渡等を受ける権利があると認められる者

|

(新設)

|

|

3 分割があつた場合の第一項第三号又は第四号の規定の適用については、消費税法第二条第一項第六号に規定する分割法人は第一項第三号ハ又は第四号ロに規定する資産の譲渡等をする義務があると認められる者と、同条第一項第六号の二に規定する分割承継法人は第一項第三号ハ又は第四号ロに規定する資産の譲渡等を受ける権利があると認められる者と、それぞれみなす。

|

3 分割があつた場合の第一項第三号又は第四号の規定の適用については、消費税法第二条第一項第六号に規定する分割法人は第一項第三号ロ又は第四号ロに規定する資産の譲渡等をする義務があると認められる者と、同条第一項第六号の二に規定する分割承継法人は第一項第三号ロ又は第四号ロに規定する資産の譲渡等を受ける権利があると認められる者と、それぞれみなす。

|

所得税法

令和4年度の税制改正「完全子法人株式等に係る配当等の課税の特例の創設」に対応する内容です。 以下は財務省の「令和4年度税制改正の概要 」において記載されている概要です。

(1) 一定の内国法人が支払を受ける配当等で次に掲げるものについては、所得税を課さないこととし、その配当等に係る所得税の源泉徴収を行わないこととされました。

① 完全子法人株式等に該当する株式等(その内国法人が自己の名義をもって有するものに限ります。下記②において同じです。)に係る配当等

② その内国法人が保有する他の内国法人の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

(2) 上記(1)の特例の創設に伴い、利子・配当等の受領者の告知制度等について、所要の整備が行われました。

| 改正後 | 改正前 |

|---|---|

| 第百七十七条(完全子法人株式等に係る配当等の課税の特例) | 第百七十七条 |

|

第百七十七条 第七条第一項第四号(課税所得の範囲)、第百七十四条(内国法人に係る所得税の課税標準)及び第百七十五条(内国法人に係る所得税の税率)の規定は、内国法人(一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除く。)、労働者協同組合、人格のない社団等並びに法人税法以外の法律によつて法人税法第二条第六号(定義)に規定する公益法人等とみなされているもので政令で定めるもの(次項において「一般社団法人等」という。)を除く。以下この条において同じ。)が支払を受ける当該内国法人の同法第二十三条第五項(受取配当等の益金不算入)に規定する完全子法人株式等に該当する株式等(同条第一項に規定する株式等をいい、当該内国法人が自己の名義をもつて有するものに限る。次項において同じ。)に係る第二十四条第一項(配当所得)に規定する配当等については、適用しない。

|

第百七十七条 削除

|

|

2 第七条第一項第四号、第百七十四条及び第百七十五条の規定は、内国法人(当該内国法人が他の内国法人(一般社団法人等を除く。)の発行済株式又は出資(当該他の内国法人が有する自己の株式等を除く。)の総数又は総額の三分の一を超える数又は金額の株式等を有する場合として政令で定める場合における当該内国法人に限る。)が支払を受ける当該他の内国法人の株式等(前項に規定する完全子法人株式等に該当する株式等を除く。)に係る第二十四条第一項に規定する配当等については、適用しない。

|

(新設)

|

| 第二百十二条(源泉徴収義務) | |

|

3 内国法人に対し国内において第百七十四条各号(内国法人に係る所得税の課税標準)に掲げる利子等、配当等、給付補塡金、利息、利益、差益、利益の分配又は賞金(これらのうち第百七十六条第一項若しくは第二項(信託財産に係る利子等の課税の特例)又は第百七十七条(完全子法人株式等に係る配当等の課税の特例)の規定に該当するものを除く。)の支払をする者は、その支払の際、当該利子等、配当等、給付補塡金、利息、利益、差益、利益の分配又は賞金について所得税を徴収し、その徴収の日の属する月の翌月十日までに、これを国に納付しなければならない。

|

3 内国法人に対し国内において第百七十四条各号(内国法人に係る所得税の課税標準)に掲げる利子等、配当等、給付補塡金、利息、利益、差益、利益の分配又は賞金(これらのうち第百七十六条第一項又は第二項(信託財産に係る利子等の課税の特例)の規定に該当するものを除く。)の支払をする者は、その支払の際、当該利子等、配当等、給付補塡金、利息、利益、差益、利益の分配又は賞金について所得税を徴収し、その徴収の日の属する月の翌月十日までに、これを国に納付しなければならない。

|

|

4 第百八十一条第二項(源泉徴収義務)の規定は第一項又は前項の規定を適用する場合について、第百八十三条第二項(源泉徴収義務)の規定は第一項の規定を適用する場合についてそれぞれ準用する。

|

4 第百八十一条第二項(配当等の支払があつたものとみなす場合)の規定は第一項又は前項の規定を適用する場合について、第百八十三条第二項(賞与の支払があつたものとみなす場合)の規定は第一項の規定を適用する場合についてそれぞれ準用する。

|

消費税法

インボイス(適格請求書)制度の施行に伴う改正です。施行令・施工規則・通達のすべてに多くの改正が入っています。

| 改正後 | 改正前 |

|---|---|

| 第二条(定義) | |

|

七の二 適格請求書発行事業者 第五十七条の二第一項の規定による登録を受けた事業者をいう。

|

(新設)

|

|

九の二 軽減対象課税資産の譲渡等 課税資産の譲渡等のうち、別表第一に掲げるものをいう。

|

(新設)

|

|

十一の二 軽減対象課税貨物 課税貨物のうち、別表第一の二に掲げるものをいう。

|

(新設)

|

| 第六条(非課税) | |

|

第六条 国内において行われる資産の譲渡等のうち、別表第二に掲げるものには、消費税を課さない。

|

第六条 国内において行われる資産の譲渡等のうち、別表第一に掲げるものには、消費税を課さない。

|

|

2 保税地域から引き取られる外国貨物のうち、別表第二の二に掲げるものには、消費税を課さない。

|

2 保税地域から引き取られる外国貨物のうち、別表第二に掲げるものには、消費税を課さない。

|

| 第九条(小規模事業者に係る納税義務の免除) | |

|

第九条 事業者のうち、その課税期間に係る基準期間における課税売上高が千万円以下である者(適格請求書発行事業者を除く。)については、第五条第一項の規定にかかわらず、その課税期間中に国内において行つた課税資産の譲渡等及び特定課税仕入れにつき、消費税を納める義務を免除する。ただし、この法律に別段の定めがある場合は、この限りでない。

|

第九条 事業者のうち、その課税期間に係る基準期間における課税売上高が千万円以下である者については、第五条第一項の規定にかかわらず、その課税期間中に国内において行つた課税資産の譲渡等及び特定課税仕入れにつき、消費税を納める義務を免除する。ただし、この法律に別段の定めがある場合は、この限りでない。

|

| 第十二条の二(新設法人の納税義務の免除の特例) | |

|

第十二条の二 その事業年度の基準期間がない法人(社会福祉法(昭和二十六年法律第四十五号)第二十二条(定義)に規定する社会福祉法人その他の専ら別表第二に掲げる資産の譲渡等を行うことを目的として設立された法人で政令で定めるものを除く。)のうち、当該事業年度開始の日における資本金の額又は出資の金額が千万円以上である法人(以下この項及び次項において「新設法人」という。)については、当該新設法人の基準期間がない事業年度に含まれる各課税期間(第九条第四項の規定による届出書の提出により、又は第九条の二第一項、第十一条第三項若しくは第四項若しくは前条第一項若しくは第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

第十二条の二 その事業年度の基準期間がない法人(社会福祉法(昭和二十六年法律第四十五号)第二十二条(定義)に規定する社会福祉法人その他の専ら別表第一に掲げる資産の譲渡等を行うことを目的として設立された法人で政令で定めるものを除く。)のうち、当該事業年度開始の日における資本金の額又は出資の金額が千万円以上である法人(以下この項及び次項において「新設法人」という。)については、当該新設法人の基準期間がない事業年度に含まれる各課税期間(第九条第四項の規定による届出書の提出により、又は第九条の二第一項、第十一条第三項若しくは第四項若しくは前条第一項若しくは第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

| 第十二条の三(特定新規設立法人の納税義務の免除の特例) | |

|

第十二条の三 その事業年度の基準期間がない法人(前条第一項に規定する新設法人及び社会福祉法第二十二条(定義)に規定する社会福祉法人その他の専ら別表第二に掲げる資産の譲渡等を行うことを目的として設立された法人で政令で定めるものを除く。以下この条において「新規設立法人」という。)のうち、その基準期間がない事業年度開始の日(以下この項及び次項において「新設開始日」という。)において特定要件(他の者により新規設立法人の発行済株式又は出資(その新規設立法人が有する自己の株式又は出資を除く。)の総数又は総額の百分の五十を超える数又は金額の株式又は出資が直接又は間接に保有される場合その他の他の者により新規設立法人が支配される場合として政令で定める場合であることをいう。以下この条において同じ。)に該当し、かつ、新規設立法人が特定要件に該当する旨の判定の基礎となつた他の者及び当該他の者と政令で定める特殊な関係にある法人のうちいずれかの者の当該新規設立法人の当該新設開始日の属する事業年度の基準期間に相当する期間における課税売上高として政令で定めるところにより計算した金額(国又は地方公共団体が一般会計に係る業務として行う事業における課税資産の譲渡等の対価の額を除く。)が五億円を超えるもの(以下この項及び第三項において「特定新規設立法人」という。)については、当該特定新規設立法人の基準期間がない事業年度に含まれる各課税期間(第九条第四項の規定による届出書の提出により、又は第九条の二第一項、第十一条第三項若しくは第四項、第十二条第一項若しくは第二項若しくは前条第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

第十二条の三 その事業年度の基準期間がない法人(前条第一項に規定する新設法人及び社会福祉法第二十二条(定義)に規定する社会福祉法人その他の専ら別表第一に掲げる資産の譲渡等を行うことを目的として設立された法人で政令で定めるものを除く。以下この条において「新規設立法人」という。)のうち、その基準期間がない事業年度開始の日(以下この項及び次項において「新設開始日」という。)において特定要件(他の者により新規設立法人の発行済株式又は出資(その新規設立法人が有する自己の株式又は出資を除く。)の総数又は総額の百分の五十を超える数又は金額の株式又は出資が直接又は間接に保有される場合その他の他の者により新規設立法人が支配される場合として政令で定める場合であることをいう。以下この条において同じ。)に該当し、かつ、新規設立法人が特定要件に該当する旨の判定の基礎となつた他の者及び当該他の者と政令で定める特殊な関係にある法人のうちいずれかの者の当該新規設立法人の当該新設開始日の属する事業年度の基準期間に相当する期間における課税売上高として政令で定めるところにより計算した金額(国又は地方公共団体が一般会計に係る業務として行う事業における課税資産の譲渡等の対価の額を除く。)が五億円を超えるもの(以下この項及び第三項において「特定新規設立法人」という。)については、当該特定新規設立法人の基準期間がない事業年度に含まれる各課税期間(第九条第四項の規定による届出書の提出により、又は第九条の二第一項、第十一条第三項若しくは第四項、第十二条第一項若しくは第二項若しくは前条第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

| 第十五条(法人課税信託の受託者に関するこの法律の適用) | |

|

6 受託事業者のその課税期間の初日において、当該受託事業者に係る法人課税信託の固有事業者が、当該初日の属する当該固有事業者の課税期間(その基準期間における課税売上高が千万円以下である課税期間に限る。)の初日において適格請求書発行事業者である場合又は当該課税期間における課税資産の譲渡等及び特定課税仕入れにつき第九条第四項の規定による届出書の提出により、若しくは第十条から第十二条の四までの規定により消費税を納める義務が免除されない事業者である場合には、当該受託事業者の当該初日の属する課税期間における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

6 受託事業者のその課税期間の初日において、当該受託事業者に係る法人課税信託の固有事業者が、当該初日の属する当該固有事業者の課税期間(その基準期間における課税売上高が千万円以下である課税期間に限る。)における課税資産の譲渡等及び特定課税仕入れにつき第九条第四項の規定による届出書の提出により、又は第十条から第十二条の四までの規定により消費税を納める義務が免除されない事業者である場合には、当該受託事業者の当該初日の属する課税期間における課税資産の譲渡等及び特定課税仕入れについては、第九条第一項本文の規定は、適用しない。

|

|

11 受託事業者については、第九条第四項から第九項まで、第十条から第十二条の四まで、第三十七条第三項から第八項まで、第三十七条の二及び第五十七条から第五十七条の三までの規定は、適用しない。

|

11 受託事業者については、第九条第四項から第九項まで、第十条から第十二条の四まで、第三十七条第三項から第八項まで、第三十七条の二及び第五十七条の規定は、適用しない。

|

| 第二十九条(税率) | |

|

第二十九条 消費税の税率は、次の各号に掲げる区分に応じ当該各号に定める率とする。

|

第二十九条 消費税の税率は、百分の七・八とする。

|

|

一 課税資産の譲渡等(軽減対象課税資産の譲渡等を除く。)、特定課税仕入れ及び保税地域から引き取られる課税貨物(軽減対象課税貨物を除く。) 百分の七・八

|

(新設)

|

|

二 軽減対象課税資産の譲渡等及び保税地域から引き取られる軽減対象課税貨物 百分の六・二四

|

(新設)

|

| 第三十条(仕入れに係る消費税額の控除) | |

|

第三十条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行う課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第三十二条から第三十六条までにおいて同じ。)若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第四十五条第一項第二号に掲げる消費税額(以下この章において「課税標準額に対する消費税額」という。)から、当該課税期間中に国内において行つた課税仕入れに係る消費税額(当該課税仕入れに係る適格請求書(第五十七条の四第一項に規定する適格請求書をいう。第九項において同じ。)又は適格簡易請求書(第五十七条の四第二項に規定する適格簡易請求書をいう。第九項において同じ。)の記載事項を基礎として計算した金額その他の政令で定めるところにより計算した金額をいう。以下この章において同じ。)、当該課税期間中に国内において行つた特定課税仕入れに係る消費税額(当該特定課税仕入れに係る支払対価の額に百分の七・八を乗じて算出した金額をいう。以下この章において同じ。)及び当該課税期間における保税地域からの引取りに係る課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)につき課された又は課されるべき消費税額(附帯税の額に相当する額を除く。次項において同じ。)の合計額を控除する。

|

第三十条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行う課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第三十二条から第三十六条までにおいて同じ。)若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第四十五条第一項第二号に掲げる

|

|

6 第一項に規定する特定課税仕入れに係る支払対価の額とは、特定課税仕入れの対価の額(対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額をいう。)をいい、同項に規定する保税地域からの引取りに係る課税貨物とは、保税地域から引き取つた一般申告課税貨物又は特例申告書の提出若しくは特例申告に関する決定に係る課税貨物をいい、第二項に規定する課税期間における課税売上高とは、当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。以下この項において同じ。)の合計額から当該課税期間における売上げに係る税抜対価の返還等の金額(当該課税期間中に行つた第三十八条第一項に規定する売上げに係る対価の返還等の金額から同項に規定する売上げに係る対価の返還等の金額に係る消費税額に七十八分の百を乗じて算出した金額を控除した金額をいう。)の合計額を控除した残額(当該課税期間が一年に満たない場合には、当該残額を当該課税期間の月数(当該月数は、暦に従つて計算し、一月に満たない端数を生じたときは、これを一月とする。)で除し、これに十二を乗じて計算した金額)をいい、第二項に規定する課税売上割合とは、当該事業者が当該課税期間中に国内において行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。)の対価の額の合計額のうちに当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額の合計額の占める割合として政令で定めるところにより計算した割合をいう。

|

6

|

|

7 第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(請求書等の交付を受けることが困難である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

|

7 第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(同項に規定する課税仕入れに係る支払対価の額の合計額が少額である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

|

|

ハ 課税仕入れに係る資産又は役務の内容(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)

|

ハ 課税仕入れに係る資産又は役務の内容

|

|

ニ 課税仕入れに係る支払対価の額(当該課税仕入れの対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、当該課税仕入れに係る資産を譲り渡し、若しくは貸し付け、又は当該課税仕入れに係る役務を提供する事業者に課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。)に相当する額がある場合には、当該相当する額を含む。第三十二条第一項において同じ。)

|

ニ

|

|

ハ 課税貨物の引取りに係る消費税額及び地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。次項第五号において同じ。)又はその合計額

|

ハ 課税貨物の引取りに係る消費税額及び地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。次項第三号において同じ。)又はその合計額

|

|

9 第七項に規定する請求書等とは、次に掲げる書類及び電磁的記録(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律第二条第三号(定義)に規定する電磁的記録をいう。第二号において同じ。)をいう。

|

9 第七項に規定する請求書等とは、次に掲げる書類をいう。

|

|

一 事業者に対し課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。次号及び第三号において同じ。)を行う他の事業者(適格請求書発行事業者に限る。次号及び第三号において同じ。)が、当該課税資産の譲渡等につき当該事業者に交付する適格請求書又は適格簡易請求書

|

一 事業者に対し課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この号において同じ。)を行う他の事業者(当該課税資産の譲渡等が卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われるものである場合には、当該媒介又は取次ぎに係る業務を行う者)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

|

|

二 事業者に対し課税資産の譲渡等を行う他の事業者が、第五十七条の四第五項の規定により当該課税資産の譲渡等につき当該事業者に交付すべき適格請求書又は適格簡易請求書に代えて提供する電磁的記録

|

二 事業者がその行つた課税仕入れにつき作成する仕入明細書、仕入計算書その他

|

|

三 事業者がその行つた課税仕入れ(他の事業者が行う課税資産の譲渡等に該当するものに限るものとし、当該課税資産の譲渡等のうち、第五十七条の四第一項ただし書又は第五十七条の六第一項本文の規定の適用を受けるものを除く。)につき作成する仕入明細書、仕入計算書その他これらに類する書類で課税仕入れの相手方の氏名又は名称その他の政令で定める事項が記載されているもの(当該書類に記載されている事項につき、当該課税仕入れの相手方の確認を受けたものに限る。)

|

三

|

|

四 事業者がその行つた課税仕入れ(卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われる課税仕入れとして政令で定めるものに限る。)につき当該媒介又は取次ぎに係る業務を行う者から交付を受ける請求書、納品書その他これらに類する書類で政令で定める事項が記載されているもの

|

(新設)

|

|

五 課税貨物を保税地域から引き取る事業者が税関長から交付を受ける当該課税貨物の輸入の許可(関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可をいう。)があつたことを証する書類その他の政令で定める書類で次に掲げる事項が記載されているもの

|

(新設)

|

|

イ 納税地を所轄する税関長

|

(新設)

|

|

ロ 課税貨物を保税地域から引き取ることができることとなつた年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取ることができることとなつた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)

|

(新設)

|

|

ハ 課税貨物の内容

|

(新設)

|

|

ニ 課税貨物に係る消費税の課税標準である金額並びに引取りに係る消費税額及び地方消費税額

|

(新設)

|

|

ホ 書類の交付を受ける事業者の氏名又は名称

|

(新設)

|

|

10 第一項の規定は、事業者が国内において行う別表第二第十三号に掲げる住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含む。以下この項において同じ。)以外の建物(第十二条の四第一項に規定する高額特定資産又は同条第二項に規定する調整対象自己建設高額資産に該当するものに限る。第三十五条の二において「居住用賃貸建物」という。)に係る課税仕入れ等の税額については、適用しない。

|

10 第一項の規定は、事業者が国内において行う別表第一第十三号に掲げる住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含む。以下この項において同じ。)以外の建物(第十二条の四第一項に規定する高額特定資産又は同条第二項に規定する調整対象自己建設高額資産に該当するものに限る。第三十五条の二において「居住用賃貸建物」という。)に係る課税仕入れ等の税額については、適用しない。

|

| 第三十二条(仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例) | |

|

第三十二条 事業者が、国内において行つた課税仕入れ(第三十条第一項の規定の適用を受けたものに限る。以下この条において同じ。)又は特定課税仕入れにつき、返品をし、又は値引き若しくは割戻しを受けたことにより、当該課税仕入れに係る支払対価の額若しくは当該特定課税仕入れに係る支払対価の額(同項に規定する特定課税仕入れに係る支払対価の額をいう。以下この項において同じ。)の全部若しくは一部の返還又は当該課税仕入れに係る支払対価の額若しくは当該特定課税仕入れに係る支払対価の額に係る買掛金その他の債務の額の全部若しくは一部の減額(以下この条において「仕入れに係る対価の返還等」という。)を受けた場合には、次の各号に掲げる場合の区分に応じ当該各号に定める金額を当該仕入れに係る対価の返還等を受けた日の属する課税期間における課税仕入れ等の税額の合計額とみなして、第三十条第一項(同条第二項の規定の適用がある場合には、同項の規定を含む。)の規定を適用する。

|

第三十二条 事業者が、国内において行つた課税仕入れ又は特定課税仕入れにつき、返品をし、又は値引き若しくは割戻しを受けたことにより、当該課税仕入れに係る支払対価の額

|

|

一 当該事業者の当該課税期間における第三十条第一項の規定により控除される課税仕入れ等の税額の合計額(以下この章において「仕入れに係る消費税額」という。)の計算につき同条第二項の規定の適用がない場合 当該課税期間における課税仕入れ等の税額の合計額から当該課税期間において仕入れに係る対価の返還等を受けた金額に係る消費税額(当該課税仕入れに係る支払対価の額につき返還を受けた金額又は当該減額を受けた債務の額に百十分の七・八(当該仕入れに係る対価の返還等が他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の六・二四)を乗じて算出した金額及び当該特定課税仕入れに係る支払対価の額につき返還を受けた金額又は当該減額を受けた債務の額に百分の七・八を乗じて算出した金額をいう。以下この項及び次項において同じ。)の合計額を控除した残額

|

一 当該事業者の当該課税期間における第三十条第一項の規定により控除される課税仕入れ等の税額の合計額(以下この章において「仕入れに係る消費税額」という。)の計算につき同条第二項の規定の適用がない場合 当該課税期間における課税仕入れ等の税額の合計額から当該課税期間において仕入れに係る対価の返還等を受けた金額に係る消費税額(当該課税仕入れに係る支払対価の額につき返還を受けた金額又は当該減額を受けた債務の額に百十分の七・八を乗じて算出した金額及び当該特定課税仕入れに係る支払対価の額につき返還を受けた金額又は当該減額を受けた債務の額に百分の七・八を乗じて算出した金額をいう。以下この項及び次項において同じ。)の合計額を控除した残額

|

|

8 第一項第一号に規定する仕入れに係る対価の返還等を受けた金額に係る消費税額の計算の細目に関し必要な事項は、政令で定める。

|

(新設)

|

| 第三十五条の二(居住用賃貸建物を課税賃貸用に供した場合等の仕入れに係る消費税額の調整) | |

|

第三十五条の二 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、居住用賃貸建物に係る課税仕入れ等の税額について第三十条第十項の規定の適用を受けた場合において、当該事業者(相続により当該事業者の当該居住用賃貸建物に係る事業を承継した相続人、合併により当該事業を承継した合併法人及び分割により当該居住用賃貸建物に係る事業を承継した分割承継法人を含むものとし、これらの者のうち第九条第一項本文の規定により消費税を納める義務が免除される者を除く。以下この項において同じ。)が第三年度の課税期間の末日において当該居住用賃貸建物を有しており、かつ、当該居住用賃貸建物の全部又は一部を当該居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間(次項及び第三項において「調整期間」という。)に別表第二第十三号に掲げる住宅の貸付け以外の貸付けの用(第三項において「課税賃貸用」という。)に供したときは、当該有している居住用賃貸建物に係る課税仕入れ等の税額に課税賃貸割合を乗じて計算した金額に相当する消費税額を当該事業者の当該第三年度の課税期間の仕入れに係る消費税額に加算する。この場合において、当該加算をした後の金額を当該課税期間における仕入れに係る消費税額とみなす。

|

第三十五条の二 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、居住用賃貸建物に係る課税仕入れ等の税額について第三十条第十項の規定の適用を受けた場合において、当該事業者(相続により当該事業者の当該居住用賃貸建物に係る事業を承継した相続人、合併により当該事業を承継した合併法人及び分割により当該居住用賃貸建物に係る事業を承継した分割承継法人を含むものとし、これらの者のうち第九条第一項本文の規定により消費税を納める義務が免除される者を除く。以下この項において同じ。)が第三年度の課税期間の末日において当該居住用賃貸建物を有しており、かつ、当該居住用賃貸建物の全部又は一部を当該居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間(次項及び第三項において「調整期間」という。)に別表第一第十三号に掲げる住宅の貸付け以外の貸付けの用(第三項において「課税賃貸用」という。)に供したときは、当該有している居住用賃貸建物に係る課税仕入れ等の税額に課税賃貸割合を乗じて計算した金額に相当する消費税額を当該事業者の当該第三年度の課税期間の仕入れに係る消費税額に加算する。この場合において、当該加算をした後の金額を当該課税期間における仕入れに係る消費税額とみなす。

|

| 第三十六条(納税義務の免除を受けないこととなつた場合等の棚卸資産に係る消費税額の調整) | |

|

第三十六条 第九条第一項本文の規定により消費税を納める義務が免除される事業者が、同項の規定の適用を受けないこととなつた場合において、その受けないこととなつた課税期間の初日(第十条第一項、第十一条第一項又は第十二条第五項の規定により第九条第一項本文の規定の適用を受けないこととなつた場合には、その受けないこととなつた日)の前日において消費税を納める義務が免除されていた期間中に国内において譲り受けた課税仕入れに係る棚卸資産又は当該期間における保税地域からの引取りに係る課税貨物で棚卸資産に該当するもの(これらの棚卸資産を原材料として製作され、又は建設された棚卸資産を含む。以下この条において同じ。)を有しているときは、当該課税仕入れに係る棚卸資産又は当該課税貨物に係る消費税額(当該棚卸資産又は当該課税貨物の取得に要した費用の額として政令で定める金額に百十分の七・八(当該課税仕入れに係る棚卸資産が他の者から受けた軽減対象課税資産の譲渡等に係るものである場合又は当該課税貨物が軽減対象課税貨物である場合には、百八分の六・二四)を乗じて算出した金額をいう。第三項及び第五項において同じ。)をその受けないこととなつた課税期間の仕入れに係る消費税額の計算の基礎となる課税仕入れ等の税額とみなす。

|

第三十六条 第九条第一項本文の規定により消費税を納める義務が免除される事業者が、同項の規定の適用を受けないこととなつた場合において、その受けないこととなつた課税期間の初日(第十条第一項、第十一条第一項又は第十二条第五項の規定により第九条第一項本文の規定の適用を受けないこととなつた場合には、その受けないこととなつた日)の前日において消費税を納める義務が免除されていた期間中に国内において譲り受けた課税仕入れに係る棚卸資産又は当該期間における保税地域からの引取りに係る課税貨物で棚卸資産に該当するもの(これらの棚卸資産を原材料として製作され、又は建設された棚卸資産を含む。以下この条において同じ。)を有しているときは、当該課税仕入れに係る棚卸資産又は当該課税貨物に係る消費税額(当該棚卸資産又は当該課税貨物の取得に要した費用の額として政令で定める金額に百十分の七・八を乗じて算出した金額をいう。第三項及び第五項において同じ。)をその受けないこととなつた課税期間の仕入れに係る消費税額の計算の基礎となる課税仕入れ等の税額とみなす。

|

| 第三十八条(売上げに係る対価の返還等をした場合の消費税額の控除) | |

|

第三十八条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)につき、返品を受け、又は値引き若しくは割戻しをしたことにより、当該課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。)と当該対価の額に百分の十(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、百分の八)を乗じて算出した金額との合計額(以下この項及び第三十九条において「税込価額」という。)の全部若しくは一部の返還又は当該課税資産の譲渡等の税込価額に係る売掛金その他の債権の額の全部若しくは一部の減額(以下この項から第四項までにおいて「売上げに係る対価の返還等」という。)をした場合には、当該売上げに係る対価の返還等をした日の属する課税期間の課税標準額に対する消費税額から当該課税期間において行つた売上げに係る対価の返還等の金額に係る消費税額(当該返還をした税込価額又は当該減額をした債権の額に百十分の七・八(当該売上げに係る対価の返還等が軽減対象課税資産の譲渡等に係るものである場合には、百八分の六・二四)を乗じて算出した金額をいう。次項において同じ。)の合計額を控除する。

|

第三十八条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)につき、返品を受け、又は値引き若しくは割戻しをしたことにより、当該課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。)と当該対価の額に百分の十を乗じて算出した金額との合計額(以下この項及び第三十九条において「税込価額」という。)の全部若しくは一部の返還又は当該課税資産の譲渡等の税込価額に係る売掛金その他の債権の額の全部若しくは一部の減額(以下この項から第四項までにおいて「売上げに係る対価の返還等」という。)をした場合には、当該売上げに係る対価の返還等をした日の属する課税期間の課税標準額に対する消費税額から当該課税期間において行つた売上げに係る対価の返還等の金額に係る消費税額(当該返還をした税込価額又は当該減額をした債権の額に百十分の七・八を乗じて算出した金額をいう。次項において同じ。)の合計額を控除する。

|

| 第三十九条(貸倒れに係る消費税額の控除等) | |

|

第三十九条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が国内において課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)を行つた場合において、当該課税資産の譲渡等の相手方に対する売掛金その他の債権につき更生計画認可の決定により債権の切捨てがあつたことその他これに準ずるものとして政令で定める事実が生じたため、当該課税資産の譲渡等の税込価額の全部又は一部の領収をすることができなくなつたときは、当該領収をすることができないこととなつた日の属する課税期間の課税標準額に対する消費税額から、当該領収をすることができなくなつた課税資産の譲渡等の税込価額に係る消費税額(当該税込価額に百十分の七・八(当該税込価額が軽減対象課税資産の譲渡等に係るものである場合には、百八分の六・二四)を乗じて算出した金額をいう。第三項において同じ。)の合計額を控除する。

|

第三十九条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が国内において課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)を行つた場合において、当該課税資産の譲渡等の相手方に対する売掛金その他の債権につき更生計画認可の決定により債権の切捨てがあつたことその他これに準ずるものとして政令で定める事実が生じたため、当該課税資産の譲渡等の税込価額の全部又は一部の領収をすることができなくなつたときは、当該領収をすることができないこととなつた日の属する課税期間の課税標準額に対する消費税額から、当該領収をすることができなくなつた課税資産の譲渡等の税込価額に係る消費税額(当該税込価額に百十分の七・八を乗じて算出した金額をいう。第三項において同じ。)の合計額を控除する。

|

|

7 第一項に規定する税込価額に係る消費税額の計算の細目に関し必要な事項は、政令で定める。

|

(新設)

|

| 第四十三条(仮決算をした場合の中間申告書の記載事項等) | |

|

一 当該課税資産の譲渡等に係る税率の異なるごとに区分した課税標準である金額の合計額及び当該特定課税仕入れに係る課税標準である金額の合計額並びにそれらの合計額(次号において「課税標準額」という。)

|

一 当該課税資産の譲渡等に係る課税標準である金額の合計額及び当該特定課税仕入れに係る課税標準である金額の合計額並びにそれらの合計額(次号において「課税標準額」という。)

|

|

3 第一項各号に掲げる事項を記載した中間申告書を提出する事業者が、同項に規定する中間申告対象期間中に国内において行つた課税資産の譲渡等につき交付した適格請求書(第五十七条の四第一項に規定する適格請求書をいう。第四十五条第五項において同じ。)又は適格簡易請求書(第五十七条の四第二項に規定する適格簡易請求書をいう。第四十五条第五項において同じ。)の写しを第五十七条の四第六項の規定により保存している場合(同項の規定により同項の電磁的記録を保存している場合を含む。)には、当該課税資産の譲渡等に係る第一項第二号に掲げる税率の異なるごとに区分した課税標準額に対する消費税額については、同号の規定にかかわらず、第四十五条第五項の規定の例により計算した金額とすることができる。

|

3 第一項各号に掲げる事項を記載した中間申告書には、財務省令で定めるところにより、同項に規定する中間申告対象期間中の資産の譲渡等の対価の額及び課税仕入れ等の税額(第三十条第二項に規定する課税仕入れ等の税額をいう。以下この章において同じ。)の明細その他の事項を記載した書類を添付しなければならない。

|

|

4 第一項各号に掲げる事項を記載した中間申告書には、財務省令で定めるところにより、同項に規定する中間申告対象期間中の資産の譲渡等の対価の額及び課税仕入れ等の税額(第三十条第二項に規定する課税仕入れ等の税額をいう。以下この章において同じ。)の明細その他の事項を記載した書類を添付しなければならない。

|

(新設)

|

| 第四十五条(課税資産の譲渡等及び特定課税仕入れについての確定申告) | |

|

一 その課税期間中に国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)に係る税率の異なるごとに区分した課税標準である金額の合計額及びその課税期間中に国内において行つた特定課税仕入れに係る課税標準である金額の合計額並びにそれらの合計額(次号において「課税標準額」という。)

|

一 その課税期間中に国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)に係る課税標準である金額の合計額及びその課税期間中に国内において行つた特定課税仕入れに係る課税標準である金額の合計額並びにそれらの合計額(次号において「課税標準額」という。)

|

|

5 第一項の規定による申告書を提出する事業者が、当該申告書に係る課税期間中に国内において行つた課税資産の譲渡等につき交付した適格請求書又は適格簡易請求書の写しを第五十七条の四第六項の規定により保存している場合(同項の規定により同項の電磁的記録を保存している場合を含む。)には、当該課税資産の譲渡等に係る第一項第二号に掲げる税率の異なるごとに区分した課税標準額に対する消費税額については、同号の規定にかかわらず、当該適格請求書に記載した同条第一項第五号に掲げる消費税額等その他の政令で定める金額を基礎として政令で定めるところにより計算した金額とすることができる。ただし、第十六条第一項、第十七条第一項若しくは第二項本文又は第十八条第一項の規定その他政令で定める規定の適用を受ける課税資産の譲渡等については、この限りでない。

|

5 第一項の規定による申告書には、財務省令で定めるところにより、当該課税

|

|

6 第一項の規定による申告書には、財務省令で定めるところにより、当該課税期間中の資産の譲渡等の対価の額及び課税仕入れ等の税額の明細その他の事項を記載した書類を添付しなければならない。

|

(新設)

|

| 第四十七条(引取りに係る課税貨物についての課税標準額及び税額の申告等) | |

|

一 当該引取りに係る課税貨物の品名並びに品名ごとの数量、課税標準である金額(次号において「課税標準額」という。)及び税率

|

一 当該引取りに係る課税貨物の品名並びに品名ごとの数量及び課税標準である金額(次号において「課税標準額」という。)

|

| 第五十七条の二(適格請求書発行事業者の登録等) | |

|

第五十七条の二 国内において課税資産の譲渡等を行い、又は行おうとする事業者であつて、第五十七条の四第一項に規定する適格請求書の交付をしようとする事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、税務署長の登録を受けることができる。

|

(新設)

|

|

2 前項の登録を受けようとする事業者は、財務省令で定める事項を記載した申請書をその納税地を所轄する税務署長に提出しなければならない。この場合において、第九条第一項本文の規定により消費税を納める義務が免除される事業者が、同項本文の規定の適用を受けないこととなる課税期間の初日から前項の登録を受けようとするときは、政令で定める日までに、当該申請書を当該税務署長に提出しなければならない。

|

(新設)

|

|

3 税務署長は、前項の申請書の提出を受けた場合には、遅滞なく、これを審査し、第五項の規定により登録を拒否する場合を除き、第一項の登録をしなければならない。

|

(新設)

|

|

4 第一項の登録は、適格請求書発行事業者登録簿に氏名又は名称、登録番号その他の政令で定める事項を登載してするものとする。この場合において、税務署長は、政令で定めるところにより、当該適格請求書発行事業者登録簿に登載された事項を速やかに公表しなければならない。

|

(新設)

|

|

5 税務署長は、第一項の登録を受けようとする事業者が、次の各号に掲げる場合の区分に応じ当該各号に定める事実に該当すると認めるときは、当該登録を拒否することができる。

|

(新設)

|

|

一 当該事業者が特定国外事業者(国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものを国内に有しない国外事業者をいう。次号及び次項において同じ。)以外の事業者である場合 次に掲げるいずれかの事実

|

(新設)

|

|

イ 当該事業者(国税通則法第百十七条第一項(納税管理人)の規定の適用を受ける者に限る。)が同条第二項の規定による納税管理人の届出をしていないこと。

|

(新設)

|

|

ロ 当該事業者が、この法律の規定に違反して罰金以上の刑に処せられ、その執行を終わり、又は執行を受けることがなくなつた日から二年を経過しない者であること。

|

(新設)

|

|

二 当該事業者が特定国外事業者である場合 次に掲げるいずれかの事実

|

(新設)

|

|

イ 消費税に関する税務代理(税理士法(昭和二十六年法律第二百三十七号)第二条第一項第一号(税理士の業務)に掲げる税務代理をいう。次項第二号ハにおいて同じ。)の権限を有する国税通則法第七十四条の九第三項第二号(納税義務者に対する調査の事前通知等)に規定する税務代理人がないこと。

|

(新設)

|

|

ロ 当該事業者が国税通則法第百十七条第二項の規定による納税管理人の届出をしていないこと。

|

(新設)

|

|

ハ 現に国税の滞納があり、かつ、その滞納額の徴収が著しく困難であること。

|

(新設)

|

|

ニ 当該事業者が、次項の規定により第一項の登録を取り消され(次項第二号ホ又はヘに掲げる事実のいずれかに該当した場合に限る。)、その取消しの日から一年を経過しない者であること。

|

(新設)

|

|

ホ 当該事業者が、この法律の規定に違反して罰金以上の刑に処せられ、その執行を終わり、又は執行を受けることがなくなつた日から二年を経過しない者であること。

|

(新設)

|

|

6 税務署長は、次の各号に掲げる適格請求書発行事業者が当該各号に定める事実に該当すると認めるときは、当該適格請求書発行事業者に係る第一項の登録を取り消すことができる。

|

(新設)

|

|

一 特定国外事業者以外の事業者である適格請求書発行事業者 次に掲げるいずれかの事実

|

(新設)

|

|

イ 当該適格請求書発行事業者が一年以上所在不明であること。

|

(新設)

|

|

ロ 当該適格請求書発行事業者が事業を廃止したと認められること。

|

(新設)

|

|

ハ 当該適格請求書発行事業者(法人に限る。)が合併により消滅したと認められること。

|

(新設)

|

|

ニ 当該適格請求書発行事業者(国税通則法第百十七条第一項の規定の適用を受ける者に限る。)が同条第二項の規定による納税管理人の届出をしていないこと。

|

(新設)

|

|

ホ 当該適格請求書発行事業者がこの法律の規定に違反して罰金以上の刑に処せられたこと。

|

(新設)

|

|

ヘ 前項第一号に定める事実に関する事項について、虚偽の記載をして第二項の規定による申請書を提出し、その申請に基づき第一項の登録を受けた者であること。

|

(新設)

|

|

二 特定国外事業者である適格請求書発行事業者 次に掲げるいずれかの事実

|

(新設)

|

|

イ 当該適格請求書発行事業者が事業を廃止したと認められること。

|

(新設)

|

|

ロ 当該適格請求書発行事業者(法人に限る。)が合併により消滅したと認められること。

|

(新設)

|

|

ハ 当該適格請求書発行事業者の第四十五条第一項の規定による申告書の提出期限までに、当該申告書に係る消費税に関する税務代理の権限を有することを証する書面(税理士法第三十条(税務代理の権限の明示)(同法第四十八条の十六(税理士の権利及び義務等に関する規定の準用)において準用する場合を含む。)に規定する書面をいう。)が提出されていないこと。

|

(新設)

|

|

ニ 当該適格請求書発行事業者(国税通則法第百十七条第一項の規定の適用を受ける者に限る。)が同条第二項の規定による納税管理人の届出をしていないこと。

|

(新設)

|

|

ホ 消費税につき国税通則法第十七条第二項(期限内申告)に規定する期限内申告書の提出がなかつた場合において、当該提出がなかつたことについて正当な理由がないと認められること。

|

(新設)

|

|

ヘ 現に国税の滞納があり、かつ、その滞納額の徴収が著しく困難であること。

|

(新設)

|

|

ト 当該適格請求書発行事業者がこの法律の規定に違反して罰金以上の刑に処せられたこと。

|

(新設)

|

|

チ 前項第二号に定める事実に関する事項について、虚偽の記載をして第二項の規定による申請書を提出し、その申請に基づき第一項の登録を受けた者であること。

|

(新設)

|

|

7 税務署長は、第一項の登録又は前二項の処分をするときは、その登録又は処分に係る事業者に対し、書面によりその旨を通知する。

|

(新設)

|

|

8 適格請求書発行事業者は、第四項に規定する適格請求書発行事業者登録簿に登載された事項に変更があつたときは、その旨を記載した届出書を、速やかに、その納税地を所轄する税務署長に提出しなければならない。

|

(新設)

|

|

9 税務署長は、前項の規定による届出書の提出を受けた場合には、遅滞なく、当該届出に係る事項を適格請求書発行事業者登録簿に登載して、変更の登録をするものとする。この場合において、税務署長は、政令で定めるところにより、当該変更後の適格請求書発行事業者登録簿に登載された事項を速やかに公表しなければならない。

|

(新設)

|

|

10 適格請求書発行事業者が、次の各号に掲げる場合に該当することとなつた場合には、当該各号に定める日に、第一項の登録は、その効力を失う。

|

(新設)

|

|

一 当該適格請求書発行事業者が第一項の登録の取消しを求める旨の届出書をその納税地を所轄する税務署長に提出した場合 その提出があつた日の属する課税期間の末日の翌日(その提出が政令で定める日の翌日から当該課税期間の末日までの間にされた場合には、当該課税期間の翌課税期間の末日の翌日)

|

(新設)

|

|

二 当該適格請求書発行事業者が事業を廃止した場合(前条第一項の規定により同項第三号に掲げる場合に該当することとなつた旨を記載した届出書を提出した場合に限る。) 事業を廃止した日の翌日

|

(新設)

|

|

三 当該適格請求書発行事業者である法人が合併により消滅した場合(前条第一項の規定により同項第五号に掲げる場合に該当することとなつた旨を記載した届出書を提出した場合に限る。) 当該法人が合併により消滅した日

|

(新設)

|

|

11 税務署長は、第六項の規定による登録の取消しを行つたとき、又は前項の規定により第一項の登録がその効力を失つたときは、当該登録を抹消しなければならない。この場合において、税務署長は、政令で定めるところにより、当該登録が取り消された又はその効力を失つた旨及びその年月日を速やかに公表しなければならない。

|

(新設)

|

|

12 前各項に定めるもののほか、この条の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

| 第五十七条の三(適格請求書発行事業者が死亡した場合における手続等) | |

|

第五十七条の三 適格請求書発行事業者(個人事業者に限る。以下この条において同じ。)が死亡した場合には、第五十七条第一項の規定にかかわらず、同項第四号に定める者は、同号に掲げる場合に該当することとなつた旨を記載した届出書を、速やかに、当該適格請求書発行事業者の納税地を所轄する税務署長に提出しなければならない。

|

(新設)

|

|

2 適格請求書発行事業者が死亡した場合における前条第一項の登録は、次項の規定の適用を受ける場合を除き、前項の規定による届出書が提出された日の翌日又は当該死亡した日の翌日から四月を経過した日のいずれか早い日に、その効力を失う。

|

(新設)

|

|

3 相続により適格請求書発行事業者の事業を承継した相続人(適格請求書発行事業者を除く。)の当該相続のあつた日の翌日から、当該相続人が前条第一項の登録を受けた日の前日又は当該相続に係る適格請求書発行事業者が死亡した日の翌日から四月を経過する日のいずれか早い日までの期間(次項において「みなし登録期間」という。)については、当該相続人を同条第一項の登録を受けた事業者とみなして、この法律(同条第十項(第一号に係る部分に限る。)を除く。)の規定を適用する。この場合において、当該みなし登録期間中は、当該適格請求書発行事業者に係る同条第四項の登録番号を当該相続人の登録番号とみなす。

|

(新設)

|

|

4 前項の規定の適用を受けた相続人の被相続人に係る前条第一項の登録は、当該相続人のみなし登録期間の末日の翌日以後は、その効力を失う。

|

(新設)

|

|

5 税務署長は、第二項又は前項の規定により前条第一項の登録がその効力を失つたときは、当該登録を抹消しなければならない。この場合において、税務署長は、政令で定めるところにより、当該登録がその効力を失つた旨及びその年月日を速やかに公表しなければならない。

|

(新設)

|

|

6 適格請求書発行事業者の事業を承継した場合における棚卸資産に係る消費税額の調整その他この条の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

| 第五十七条の四(適格請求書発行事業者の義務) | |

|

第五十七条の四 適格請求書発行事業者は、国内において課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この条において同じ。)を行つた場合(第四条第五項の規定により資産の譲渡とみなされる場合、第十七条第一項又は第二項本文の規定により資産の譲渡等を行つたものとされる場合その他政令で定める場合を除く。)において、当該課税資産の譲渡等を受ける他の事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。以下この条において同じ。)から次に掲げる事項を記載した請求書、納品書その他これらに類する書類(以下第五十七条の六までにおいて「適格請求書」という。)の交付を求められたときは、当該課税資産の譲渡等に係る適格請求書を当該他の事業者に交付しなければならない。ただし、当該適格請求書発行事業者が行う事業の性質上、適格請求書を交付することが困難な課税資産の譲渡等として政令で定めるものを行う場合は、この限りでない。

|

(新設)

|

|

一 適格請求書発行事業者の氏名又は名称及び登録番号(第五十七条の二第四項の登録番号をいう。次項第一号及び第三項第一号において同じ。)

|

(新設)

|

|

二 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

|

(新設)

|

|

三 課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

|

(新設)

|

|

四 課税資産の譲渡等に係る税抜価額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含まないものとする。次項第四号及び第三項第四号において同じ。)又は税込価額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含むものとする。次項第四号及び第三項第四号において同じ。)を税率の異なるごとに区分して合計した金額及び適用税率(第二十九条第一号又は第二号に規定する税率に七十八分の百を乗じて得た率をいう。次項第五号及び第三項第五号において同じ。)

|

(新設)

|

|

五 消費税額等(課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額の合計額として前号に掲げる税率の異なるごとに区分して合計した金額ごとに政令で定める方法により計算した金額をいう。)

|

(新設)

|

|

六 書類の交付を受ける事業者の氏名又は名称

|

(新設)

|

|

2 前項本文の規定の適用を受ける場合において、同項の適格請求書発行事業者が国内において行つた課税資産の譲渡等が小売業その他の政令で定める事業に係るものであるときは、適格請求書に代えて、次に掲げる事項を記載した請求書、納品書その他これらに類する書類(以下第五十七条の六までにおいて「適格簡易請求書」という。)を交付することができる。

|

(新設)

|

|

一 適格請求書発行事業者の氏名又は名称及び登録番号

|

(新設)

|

|

二 課税資産の譲渡等を行つた年月日

|

(新設)

|

|

三 課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

|

(新設)

|

|

四 課税資産の譲渡等に係る税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

|

(新設)

|

|

五 消費税額等(前項第五号の規定に準じて計算した金額をいう。)又は適用税率

|

(新設)

|

|

3 売上げに係る対価の返還等(第三十八条第一項に規定する売上げに係る対価の返還等をいう。以下この項において同じ。)を行う適格請求書発行事業者は、当該売上げに係る対価の返還等を受ける他の事業者に対して、次に掲げる事項を記載した請求書、納品書その他これらに類する書類(以下この条において「適格返還請求書」という。)を交付しなければならない。ただし、当該適格請求書発行事業者が行う事業の性質上当該売上げに係る対価の返還等に際し適格返還請求書を交付することが困難な課税資産の譲渡等を行う場合、当該売上げに係る対価の返還等の金額が少額である場合その他の政令で定める場合は、この限りでない。

|

(新設)

|

|

一 適格請求書発行事業者の氏名又は名称及び登録番号

|

(新設)

|

|

二 売上げに係る対価の返還等を行う年月日及び当該売上げに係る対価の返還等に係る課税資産の譲渡等を行つた年月日

|

(新設)

|

|

三 売上げに係る対価の返還等に係る課税資産の譲渡等に係る資産又は役務の内容(当該売上げに係る対価の返還等に係る課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

|

(新設)

|

|

四 売上げに係る対価の返還等に係る税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

|

(新設)

|

|

五 売上げに係る対価の返還等の金額に係る消費税額等(第一項第五号の規定に準じて計算した金額をいう。)又は適用税率

|

(新設)

|

|

4 適格請求書、適格簡易請求書又は適格返還請求書を交付した適格請求書発行事業者は、これらの書類の記載事項に誤りがあつた場合には、これらの書類を交付した他の事業者に対して、修正した適格請求書、適格簡易請求書又は適格返還請求書を交付しなければならない。

|

(新設)

|

|

5 適格請求書発行事業者は、適格請求書、適格簡易請求書又は適格返還請求書の交付に代えて、これらの書類に記載すべき事項に係る電磁的記録(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律第二条第三号(定義)に規定する電磁的記録をいう。以下第五十七条の六までにおいて同じ。)を提供することができる。この場合において、当該電磁的記録として提供した事項に誤りがあつた場合には、前項の規定を準用する。

|

(新設)

|

|

6 適格請求書、適格簡易請求書若しくは適格返還請求書を交付し、又はこれらの書類に記載すべき事項に係る電磁的記録を提供した適格請求書発行事業者は、政令で定めるところにより、これらの書類の写し又は当該電磁的記録を保存しなければならない。この場合において、当該電磁的記録の保存については、財務省令で定める方法によるものとする。

|

(新設)

|

|

7 適格請求書、適格簡易請求書及び適格返還請求書の記載事項その他前各項の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

| 第五十七条の五(適格請求書類似書類等の交付の禁止) | |

|

第五十七条の五 適格請求書発行事業者以外の者は第一号に掲げる書類及び第三号に掲げる電磁的記録(第一号に掲げる書類の記載事項に係るものに限る。)を、適格請求書発行事業者は第二号に掲げる書類及び第三号に掲げる電磁的記録(第二号に掲げる書類の記載事項に係るものに限る。)を、それぞれ他の者に対して交付し、又は提供してはならない。

|

(新設)

|

|

一 適格請求書発行事業者が作成した適格請求書又は適格簡易請求書であると誤認されるおそれのある表示をした書類

|

(新設)

|

|

二 偽りの記載をした適格請求書又は適格簡易請求書

|

(新設)

|

|

三 第一号に掲げる書類の記載事項又は前号に掲げる書類の記載事項に係る電磁的記録

|

(新設)

|

| 第五十七条の六(任意組合等の組合員による適格請求書等の交付の禁止) | |

|

第五十七条の六 民法(明治二十九年法律第八十九号)第六百六十七条第一項(組合契約)に規定する組合契約によつて成立する組合、投資事業有限責任組合契約に関する法律(平成十年法律第九十号)第二条第二項(定義)に規定する投資事業有限責任組合若しくは有限責任事業組合契約に関する法律(平成十七年法律第四十号)第二条(定義)に規定する有限責任事業組合又は外国の法令に基づいて設立された団体であつてこれらの組合に類似するもの(以下この条において「任意組合等」という。)の組合員である適格請求書発行事業者は、第五十七条の四第一項本文、第二項又は第五項の規定にかかわらず、当該任意組合等の事業として国内において行つた課税資産の譲渡等につき適格請求書若しくは適格簡易請求書を交付し、又はこれらの書類に記載すべき事項に係る電磁的記録を提供してはならない。ただし、当該任意組合等の組合員の全てが適格請求書発行事業者である場合において、その旨を記載した届出書を当該任意組合等の業務を執行する政令で定める者(次項において「業務執行組合員」という。)が、政令で定めるところにより、当該業務執行組合員の納税地を所轄する税務署長に提出したときは、当該提出があつた日以後に行う当該課税資産の譲渡等については、この限りでない。

|

(新設)

|

|

2 前項ただし書の規定による届出書を提出した任意組合等が次に掲げる場合に該当することとなつたときは、当該該当することとなつた日以後に行う課税資産の譲渡等については、同項ただし書の規定は、適用しない。この場合において、当該任意組合等の業務執行組合員は、当該該当することとなつた旨を記載した届出書を、速やかに、その納税地を所轄する税務署長に提出しなければならない。

|

(新設)

|

|

一 適格請求書発行事業者以外の事業者を新たに組合員として加入させた場合

|

(新設)

|

|

二 当該任意組合等の組合員のいずれかが適格請求書発行事業者でなくなつた場合

|

(新設)

|

|

3 前二項に定めるもののほか、任意組合等に係る第五十七条の四の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

| 第六十条(国、地方公共団体等に対する特例) | |

|

4 国若しくは地方公共団体(特別会計を設けて事業を行う場合に限る。)、別表第三に掲げる法人又は人格のない社団等(第九条第一項本文の規定により消費税を納める義務が免除される者を除く。)が課税仕入れを行い、又は課税貨物を保税地域から引き取る場合において、当該課税仕入れの日又は課税貨物の保税地域からの引取りの日(当該課税貨物につき特例申告書を提出した場合には、当該特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)の属する課税期間において資産の譲渡等の対価以外の収入(政令で定める収入を除く。以下この項において「特定収入」という。)があり、かつ、当該特定収入の合計額が当該課税期間における資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。)の合計額に当該特定収入の合計額を加算した金額に比し僅少でない場合として政令で定める場合に該当するときは、第三十七条の規定の適用を受ける場合を除き、当該課税期間の第四十五条第一項第二号に掲げる消費税額(次項及び第六項において「課税標準額に対する消費税額」という。)から控除することができる課税仕入れ等の税額(第三十条第二項に規定する課税仕入れ等の税額をいう。以下この項及び次項において同じ。)の合計額は、第三十条から第三十六条までの規定にかかわらず、これらの規定により計算した場合における当該課税仕入れ等の税額の合計額から特定収入に係る課税仕入れ等の税額として政令で定めるところにより計算した金額を控除した残額に相当する金額とする。この場合において、当該金額は、当該課税期間における第三十二条第一項第一号に規定する仕入れに係る消費税額とみなす。

|

4 国若しくは地方公共団体(特別会計を設けて事業を行う場合に限る。)、別表第三に掲げる法人又は人格のない社団等(第九条第一項本文の規定により消費税を納める義務が免除される者を除く。)が課税仕入れを行い、又は課税貨物を保税地域から引き取る場合において、当該課税仕入れの日又は課税貨物の保税地域からの引取りの日(当該課税貨物につき特例申告書を提出した場合には、当該特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)の属する課税期間において資産の譲渡等の対価以外の収入(政令で定める収入を除く。以下この項において「特定収入」という。)があり、かつ、当該特定収入の合計額が当該課税期間における資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。)の合計額に当該特定収入の合計額を加算した金額に比し僅少でない場合として政令で定める場合に該当するときは、第三十七条の規定の適用を受ける場合を除き、当該課税期間の

|

| 第六十五条 | |

|

四 第五十七条の五の規定に違反して同条第一号若しくは第二号に掲げる書類を交付し、又は同条第三号に掲げる電磁的記録を提供した者

|

(新設)

|

登録免許税法

地域旅客運送サービス継続実施計画に関する改正のようです。

| 改正後 | 改正前 |

|---|---|

| 第三十四条の五(認定等が鉄道事業の許可等とみなされる場合の取扱い) | 第三十四条の五(認定が鉄道事業の許可等とみなされる場合の取扱い) |

|

第三十四条の五 地域公共交通の活性化及び再生に関する法律(平成十九年法律第五十九号)第二十七条の二第一項(地域旅客運送サービス継続事業の実施)に規定する地域旅客運送サービス継続実施計画の同法第二十七条の三第二項(地域旅客運送サービス継続実施計画の認定)(同条第七項において準用する場合を含む。)の認定若しくは同法第二十七条の十四第一項(地域公共交通利便増進事業の実施)(同法第二十九条の九(鉄道事業再構築事業等に関する規定の準用)において準用する場合を含む。)に規定する地域公共交通利便増進実施計画の同法第二十七条の十五第二項(地域公共交通利便増進実施計画の認定)(同条第七項において準用する場合及びこれらの規定を同法第二十九条の九において準用する場合を含む。)の認定又は同法第二十九条の四第一項(交通手段再構築実証事業計画の作成)に規定する交通手段再構築実証事業計画の同条第六項(同条第七項において準用する場合を含む。)の規定による公表が次の各号に掲げる規定により当該各号に定める登記等とみなされる場合における同法第二十七条の二第三項の同意をした者若しくは同法第二十七条の十四第四項の同意をした者若しくは同項に規定する協定締結実施主体(以下この条において「協定締結実施主体」という。)又は当該交通手段再構築実証事業計画に定められた同法第二十九条の四第一項に規定する交通手段再構築実証事業の同条第二項第二号の実施主体(以下この条において「実施主体」という。)については、当該地域旅客運送サービス継続実施計画に係る同法第二十七条の三第一項の規定による申請若しくは当該地域公共交通利便増進実施計画に係る同法第二十七条の十五第一項の規定による申請又は当該交通手段再構築実証事業計画に係る同法第二十九条の四第四項の規定による協議の申出を、これらの同意をした者若しくは協定締結実施主体又は実施主体の当該登記等に係る申請とみなして、前章及びこの章の規定を適用する。

|

第三十四条の五 地域公共交通の活性化及び再生に関する法律(平成十九年法律第五十九号)第二十七条の二第一項(地域旅客運送サービス継続事業の実施)に規定する地域旅客運送サービス継続実施計画の同法第二十七条の三第二項(地域旅客運送サービス継続実施計画の認定)(同条第六項において準用する場合を含む。)の認定又は同法第二十七条の十六第一項(地域公共交通利便増進事業の実施)に規定する地域公共交通利便増進実施計画の同法第二十七条の十七第二項(地域公共交通利便増進実施計画の認定)(同条第六項において準用する場合を含む。)の認定が次の各号に掲げる規定により当該各号に定める登記等とみなされる場合における同法第二十七条の二第三項の同意

|

租税特別措置法

適格請求書以外の改正がメインです。

| 改正後 | 改正前 |

|---|---|

| 第八条の四(上場株式等に係る配当所得等の課税の特例) | |

|

一 第三十七条の十一第二項第一号に掲げる株式等の利子等又は配当等で、内国法人から支払がされる当該配当等の支払に係る基準日(当該配当等が所得税法第二十五条第一項の規定により剰余金の配当、利益の配当、剰余金の分配又は金銭の分配とみなされるものに係る配当等である場合には、政令で定める日。以下この号及び第九項において同じ。)においてその内国法人の発行済株式(投資法人(投資信託及び投資法人に関する法律第二条第十二項に規定する投資法人をいう。第三号、第九条の三第三号及び第九条の三の二第三項第三号において同じ。)にあつては、発行済みの投資口(投資信託及び投資法人に関する法律第二条第十四項に規定する投資口をいう。以下この項、次条第一項第四号、第九条の三第三号並びに第九条の三の二第一項第三号及び第三項第三号において同じ。)。以下この号及び第九項並びに第九条の三第一号において同じ。)又は出資の総数又は総額の百分の三以上に相当する数又は金額の株式(投資口を含む。以下この章において同じ。)又は出資を有する者(当該配当等の支払を受ける者で当該配当等の支払に係る基準日においてその者を判定の基礎となる株主として選定した場合に法人税法第二条第十号に規定する同族会社に該当することとなる法人と合算して当該内国法人の発行済株式又は出資の総数又は総額の百分の三以上に相当する数又は金額の株式又は出資を有することとなるものを含む。)が当該内国法人から支払を受ける配当等以外のもの

|

一 第三十七条の十一第二項第一号に掲げる株式等の利子等又は配当等で、内国法人から支払がされる当該配当等の支払に係る基準日(当該配当等が所得税法第二十五条第一項の規定により剰余金の配当、利益の配当、剰余金の分配又は金銭の分配とみなされるものに係る配当等である場合には、政令で定める日)においてその内国法人の発行済株式(投資法人(投資信託及び投資法人に関する法律第二条第十二項に規定する投資法人をいう。第三号、第九条の三第三号及び第九条の三の二第三項第三号において同じ。)にあつては、発行済みの投資口(投資信託及び投資法人に関する法律第二条第十四項に規定する投資口をいう。以下この項、次条第一項第四号、第九条の三第三号並びに第九条の三の二第一項第三号及び第三項第三号において同じ。)。第九条の三第一号において同じ。)又は出資の総数又は総額の百分の三以上に相当する数又は金額の株式(投資口を含む。以下この章において同じ。)又は出資を有する者が当該内国法人から支払を受ける配当等以外のもの

|

|

5 前項に規定する上場株式配当等の支払をする者又は所得税法第二百二十五条第二項第一号に掲げる者(次項及び第七項において「配当等の支払者」という。)は、財務省令で定めるところにより、これらの規定に規定する通知書を同一の者に対してその年中に支払つた利子等及び配当等の額の合計額で作成する場合には、これらの規定にかかわらず、当該通知書をこれらの規定に規定する支払の確定した日の属する年の翌年一月三十一日(準支払者が交付する場合には、同年二月十五日)までに、その支払を受ける者に交付しなければならない。

|

5 前項に規定する上場株式配当等の支払をする者又は所得税法第二百二十五条第二項第一号に掲げる者(以下この条において「配当等の支払者」という。)は、財務省令で定めるところにより、これらの規定に規定する通知書を同一の者に対してその年中に支払つた利子等及び配当等の額の合計額で作成する場合には、これらの規定にかかわらず、当該通知書をこれらの規定に規定する支払の確定した日の属する年の翌年一月三十一日(準支払者が交付する場合には、同年二月十五日)までに、その支払を受ける者に交付しなければならない。

|

|

9 第一項第一号の配当等の支払をすべき内国法人は、当該配当等の支払の確定した日から一月以内に、当該配当等の支払に係る基準日における当該内国法人の発行済株式又は出資の総数又は総額の百分の一以上に相当する数又は金額の株式又は出資を有する居住者又は恒久的施設を有する非居住者の氏名、個人番号その他の財務省令で定める事項を記載した報告書を作成し、当該内国法人の本店又は主たる事務所の所在地の所轄税務署長に提出しなければならない。

|

(新設)

|

|

10 国税庁、国税局又は税務署の当該職員は、前項の報告書の提出に関する調査について必要があるときは、当該報告書を提出する義務がある者に質問し、その者の同項の配当等の支払に関する帳簿書類(その作成又は保存に代えて電磁的記録(電子的方式、磁気的方式その他人の知覚によつては認識することができない方式で作られる記録であつて、電子計算機による情報処理の用に供されるものをいう。)の作成又は保存がされている場合における当該電磁的記録を含む。以下この章において同じ。)その他の物件を検査し、又は当該物件(その写しを含む。)の提示若しくは提出を求めることができる。

|

(新設)

|

|

11 国税庁、国税局又は税務署の当該職員は、第九項の報告書の提出に関する調査について必要があるときは、当該調査において提出された物件を留め置くことができる。

|

(新設)

|

|

12 国税庁、国税局又は税務署の当該職員は、第十項の規定による質問、検査又は提示若しくは提出の要求をする場合には、その身分を示す証明書を携帯し、関係人の請求があつたときは、これを提示しなければならない。

|

(新設)

|

|

13 第十項及び第十一項の規定による当該職員の権限は、犯罪捜査のために認められたものと解してはならない。

|

(新設)

|

|

14 前項に定めるもののほか、第十一項の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

| 第九条の四の二(上場証券投資信託等の償還金等に係る課税の特例) | |

|

3 国税庁、国税局又は税務署の当該職員は、上場証券投資信託等の償還金等の支払調書の提出に関する調査について必要があるときは、当該上場証券投資信託等の償還金等の支払調書を提出する義務がある者に質問し、その者の償還金等の支払に係る上場証券投資信託等に関する帳簿書類その他の物件を検査し、又は当該物件(その写しを含む。)の提示若しくは提出を求めることができる。

|

3 国税庁、国税局又は税務署の当該職員は、上場証券投資信託等の償還金等の支払調書の提出に関する調査について必要があるときは、当該上場証券投資信託等の償還金等の支払調書を提出する義務がある者に質問し、その者の償還金等の支払に係る上場証券投資信託等に関する帳簿書類

|

| 第三十七条の十三の四(株式等を対価とする株式の譲渡に係る譲渡所得等の課税の特例) | |

|

第三十七条の十三の四 個人が、その有する株式(以下この項において「所有株式」という。)を発行した法人を会社法第七百七十四条の三第一項第一号に規定する株式交付子会社とする株式交付により当該所有株式の譲渡をし、当該株式交付に係る株式交付親会社(同号に規定する株式交付親会社をいう。以下この条において同じ。)の株式の交付を受けた場合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合が百分の八十に満たない場合並びに当該株式交付の直後の当該株式交付親会社が法人税法第二条第十号に規定する同族会社(同号に規定する同族会社であることについての判定の基礎となつた株主のうちに同号に規定する同族会社でない法人又は所得税法第二条第一項第八号に規定する人格のない社団等がある場合には、当該法人又は人格のない社団等をその判定の基礎となる株主から除外して判定するものとした場合においても法人税法第二条第十号に規定する同族会社となるものに限る。)に該当する場合を除く。)における第三十七条の十から前条まで又は所得税法第二十七条、第三十三条若しくは第三十五条の規定の適用については、当該譲渡をした所有株式(当該株式交付により交付を受けた金銭又は金銭以外の資産(当該株式交付親会社の株式を除く。)がある場合には、当該所有株式のうち、当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(当該株式交付親会社の株式の価額を除く。)に対応する部分以外のものとして政令で定める部分)の譲渡がなかつたものとみなす。

|

第三十七条の十三の四 個人が、その有する株式(以下この項において「所有株式」という。)を発行した法人を会社法第七百七十四条の三第一項第一号に規定する株式交付子会社とする株式交付により当該所有株式の譲渡をし、当該株式交付に係る株式交付親会社(同号に規定する株式交付親会社をいう。以下この条において同じ。)の株式の交付を受けた場合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合が百分の八十に満たない場合を除く。)における第三十七条の十から前条まで又は所得税法第二十七条、第三十三条若しくは第三十五条の規定の適用については、当該譲渡をした所有株式(当該株式交付により交付を受けた金銭又は金銭以外の資産(当該株式交付親会社の株式を除く。)がある場合には、当該所有株式のうち、当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(当該株式交付親会社の株式の価額を除く。)に対応する部分以外のものとして政令で定める部分)の譲渡がなかつたものとみなす。

|

| 第四十一条の二十一(外国組合員に対する課税の特例) | |

|

二 第八条の四第四項に規定する上場株式配当等の支払をする者については、同項から同条第七項まで及び同条第九項から第十三項までの規定のうち当該適用を受ける非居住者に係る部分の規定は、適用しない。

|

二 第八条の四第四項に規定する上場株式配当等の支払をする者については、同項から同条第七項までの規定のうち当該適用を受ける非居住者に係る部分の規定は、適用しない。

|

| 第四十二条の二の二(支払調書等の提出の特例) | |

|

第四十二条の二の二 第八条の四第九項、第九条の四の二第二項、第二十九条の二第六項若しくは第七項、第三十七条の十一の三第七項、第三十七条の十四第三十四項、第三十七条の十四の二第二十七項又は第四十一条の二の三第二項の規定により提出するこれらの規定に規定する報告書及び調書(以下この条において「調書等」という。)のうち、当該調書等の提出期限の属する年の前々年の一月一日から十二月三十一日までの間に提出すべきであつた当該調書等の枚数として財務省令で定めるところにより算出した数が百以上であるものについては、当該調書等を提出すべき者は、これらの規定にかかわらず、当該調書等に記載すべきものとされるこれらの規定に規定する事項(以下この条において「記載事項」という。)を次に掲げる方法のいずれかによりこれらの規定に規定する税務署長に提供しなければならない。

|

第四十二条の二の二 第九条の四の二第二項、第二十九条の二第六項若しくは第七項、第三十七条の十一の三第七項、第三十七条の十四第三十四項、第三十七条の十四の二第二十七項又は第四十一条の二の三第二項の規定により提出するこれらの規定に規定する

|

|

4 第一項又は前項の規定により行われた記載事項の提供及び第二項の規定により行われた光ディスク等の提出については、第八条の四第九項、第九条の四の二第二項、第二十九条の二第六項若しくは第七項、第三十七条の十一の三第七項、第三十七条の十四第三十四項、第三十七条の十四の二第二十七項又は第四十一条の二の三第二項の規定により調書等の提出が行われたものとみなして、これらの規定並びに第八条の四第十項から第十四項まで、第九条の四の二第三項から第七項まで、第二十九条の二第九項から第十三項まで、第三十七条の十一の三第十二項から第十六項まで、第三十七条の十四第三十六項から第四十項まで、第三十七条の十四の二第三十二項から第三十六項まで、第四十一条の二の三第三項から第七項まで及び次条の規定を適用する。

|

4 第一項又は前項の規定により行われた記載事項の提供及び第二項の規定により行われた光ディスク等の提出については、第九条の四の二第二項、第二十九条の二第六項若しくは第七項、第三十七条の十一の三第七項、第三十七条の十四第三十四項、第三十七条の十四の二第二十七項又は第四十一条の二の三第二項の規定により調書等の提出が行われたものとみなして、これらの規定並びに第九条の四の二第三項から第七項まで、第二十九条の二第九項から第十三項まで、第三十七条の十一の三第十二項から第十六項まで、第三十七条の十四第三十六項から第四十項まで、第三十七条の十四の二第三十二項から第三十六項まで、第四十一条の二の三第三項から第七項まで及び次条の規定を適用する。

|

| 第四十二条の三(罰則) | |

|

二 第八条の四第九項に規定する報告書、第九条の四の二第二項に規定する上場証券投資信託等の償還金等の支払調書、第二十九条の二第六項に規定する特定新株予約権の付与に関する調書若しくは同条第七項に規定する特定株式等の異動状況に関する調書、第三十七条の十一の三第七項に規定する報告書、第三十七条の十四第三十四項に規定する報告書、第三十七条の十四の二第二十七項に規定する報告書若しくは第四十一条の二の三第二項に規定する調書をこれらの報告書若しくは調書の提出期限までに税務署長に提出せず、又はこれらの報告書若しくは調書に偽りの記載若しくは記録をして税務署長に提出したとき。

|

二 第九条の四の二第二項に規定する上場証券投資信託等の償還金等の支払調書、第二十九条の二第六項に規定する特定新株予約権の付与に関する調書若しくは同条第七項に規定する特定株式等の異動状況に関する調書、第三十七条の十一の三第七項に規定する報告書、第三十七条の十四第三十四項に規定する報告書、第三十七条の十四の二第二十七項に規定する報告書若しくは第四十一条の二の三第二項に規定する調書をこれらの調書若しくは報告書の提出期限までに税務署長に提出せず、又はこれらの調書若しくは報告書に偽りの記載若しくは記録をして税務署長に提出したとき。

|

|

五 第八条の四第十項、第九条の四の二第三項、第二十九条の二第九項、第三十七条の十一の三第十二項、第三十七条の十四第三十六項、第三十七条の十四の二第三十二項若しくは第四十一条の二の三第三項の規定による当該職員の質問に対して答弁せず、若しくは偽りの答弁をし、又はこれらの規定による検査を拒み、妨げ、若しくは忌避したとき。

|

五 第九条の四の二第三項、第二十九条の二第九項、第三十七条の十一の三第十二項、第三十七条の十四第三十六項、第三十七条の十四の二第三十二項若しくは第四十一条の二の三第三項の規定による当該職員の質問に対して答弁せず、若しくは偽りの答弁をし、又はこれらの規定による検査を拒み、妨げ、若しくは忌避したとき。

|

|

六 第八条の四第十項、第九条の四の二第三項、第二十九条の二第九項、第三十七条の十一の三第十二項、第三十七条の十四第三十六項、第三十七条の十四の二第三十二項又は第四十一条の二の三第三項の規定による物件の提示又は提出の要求に対し、正当な理由がなくこれに応じず、又は偽りの記載若しくは記録をした帳簿書類その他の物件(その写しを含む。)を提示し、若しくは提出したとき。

|

六 第九条の四の二第三項、第二十九条の二第九項、第三十七条の十一の三第十二項、第三十七条の十四第三十六項、第三十七条の十四の二第三十二項又は第四十一条の二の三第三項の規定による物件の提示又は提出の要求に対し、正当な理由がなくこれに応じず、又は偽りの記載若しくは記録をした帳簿書類その他の物件(その写しを含む。)を提示し、若しくは提出したとき。

|

| 第六十六条の二 | |

|

第六十六条の二 法人が、その有する株式(以下この項において「所有株式」という。)を発行した他の法人を会社法第七百七十四条の三第一項第一号に規定する株式交付子会社とする株式交付により当該所有株式を譲渡し、当該株式交付に係る株式交付親会社(同号に規定する株式交付親会社をいう。以下この条において同じ。)の株式の交付を受けた場合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合が百分の八十に満たない場合並びに当該株式交付の直後の当該株式交付親会社が法人税法第二条第十号に規定する同族会社(同号に規定する同族会社であることについての判定の基礎となつた株主のうちに同号に規定する同族会社でない法人がある場合には、当該法人をその判定の基礎となる株主から除外して判定するものとした場合においても同号に規定する同族会社となるものに限る。)に該当する場合を除く。)における法人税法第六十一条の二第一項の規定の適用については、同項第一号に掲げる金額は、当該所有株式の当該株式交付の直前の帳簿価額に相当する金額に株式交付割合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(剰余金の配当として交付を受けた金銭の額及び金銭以外の資産の価額の合計額を除く。)のうちに占める割合をいう。)を乗じて計算した金額と当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(当該株式交付親会社の株式の価額並びに剰余金の配当として交付を受けた金銭の額及び金銭以外の資産の価額の合計額を除く。)とを合計した金額とする。

|

第六十六条の二 法人が、その有する株式(以下この項において「所有株式」という。)を発行した他の法人を会社法第七百七十四条の三第一項第一号に規定する株式交付子会社とする株式交付により当該所有株式を譲渡し、当該株式交付に係る株式交付親会社(同号に規定する株式交付親会社をいう。以下この条において同じ。)の株式の交付を受けた場合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額のうちに占める割合が百分の八十に満たない場合を除く。)における法人税法第六十一条の二第一項の規定の適用については、同項第一号に掲げる金額は、当該所有株式の当該株式交付の直前の帳簿価額に相当する金額に株式交付割合(当該株式交付により交付を受けた当該株式交付親会社の株式の価額が当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(剰余金の配当として交付を受けた金銭の額及び金銭以外の資産の価額の合計額を除く。)のうちに占める割合をいう。)を乗じて計算した金額と当該株式交付により交付を受けた金銭の額及び金銭以外の資産の価額の合計額(当該株式交付親会社の株式の価額並びに剰余金の配当として交付を受けた金銭の額及び金銭以外の資産の価額の合計額を除く。)とを合計した金額とする。

|

| 第八十六条の五(納税義務の免除の規定の適用を受けない旨の届出等に関する特例) | |

|

13 被災事業者である適格請求書発行事業者(消費税法第二条第一項第七号の二に規定する適格請求書発行事業者をいい、その課税期間に係る同法第九条第一項に規定する基準期間における課税売上高が千万円以下である者に限る。以下この項及び次項において同じ。)が、指定日までに同法第五十七条の二第十項第一号の規定による届出書をその納税地を所轄する税務署長に提出した場合には、その提出があつた日の翌日に、同条第一項の登録は、その効力を失う。この場合において、当該適格請求書発行事業者のその提出があつた日の属する課税期間に係る同法第九条第一項及び第十五条第六項の規定の適用については、同法第九条第一項中「である者(適格請求書発行事業者を除く。)」とあるのは「である者」と、同法第十五条第六項中「の初日において適格請求書発行事業者である場合又は当該課税期間における」とあるのは「における」と、「若しくは」とあるのは「又は」とする。

|

13

|

|

14 前項の規定は、被災事業者である適格請求書発行事業者が、第三項の届出書を提出した場合について準用する。この場合において、前項中「同法第五十七条の二第十項第一号の規定による」とあるのは「第三項の」と、「の翌日」とあるのは「に、同法第五十七条の二第十項第一号の規定による届出書がその納税地を所轄する税務署長に提出されたものとみなし、同日の翌日」と、「のその」とあるのは「の第三項の届出書の」と読み替えるものとする。

|

(新設)

|

|

15 消費税法第五十七条の二第十一項の規定は、第十三項(前項において準用する場合を含む。)の規定により同条第一項の登録がその効力を失つたときについて準用する。この場合において、同条第十一項中「第六項の規定による登録の取消しを行つたとき、又は前項」とあるのは「租税特別措置法(昭和三十二年法律第二十六号)第八十六条の五第十三項(同条第十四項において準用する場合を含む。)(納税義務の免除の規定の適用を受けない旨の届出等に関する特例)」と、「取り消された又はその」とあるのは「その」と読み替えるものとする。

|

(新設)

|

|

16 第十項又は第十二項の届出書を提出した被災事業者がその提出前に消費税法第四十三条第一項各号に掲げる事項を記載した申告書を提出している場合におけるこれらの規定の適用その他前各項の規定の適用に関し必要な事項は、政令で定める。

|

(新設)

|

施行令

所得税法施行令

| 改正後 | 改正前 |

|---|---|

| 第百八十二条の二 | |

|

6 前項に規定する課税仕入れ等の税額に係る地方消費税の額に相当する金額又は控除をすることができない金額に係る地方消費税の額に相当する金額とは、それぞれ地方消費税を税率が百分の二・二(当該課税仕入れ等の税額に係る消費税法第二条第一項第十二号に規定する課税仕入れが他の者から受けた同項第九号の二に規定する軽減対象課税資産の譲渡等に係るものである場合及び当該課税仕入れ等の税額に係る同項第十一号に規定する課税貨物が同項第十一号の二に規定する軽減対象課税貨物に該当するものである場合には、百分の一・七六)の消費税であると仮定して消費税に関する法令の規定の例により計算した場合における同法第三十条第二項に規定する課税仕入れ等の税額に相当する金額又は同条第一項の規定による控除をすることができない金額に相当する金額をいう。

|

6 前項に規定する課税仕入れ等の税額に係る地方消費税の額に相当する金額又は控除をすることができない金額に係る地方消費税の額に相当する金額とは、それぞれ地方消費税を税率が百分の二・二の消費税であると仮定して消費税に関する法令の規定の例により計算した場合における同法第三十条第二項に規定する課税仕入れ等の税額に相当する金額又は同条第一項の規定による控除をすることができない金額に相当する金額をいう。

|

| 第三百一条(完全子法人株式等に係る配当等の課税の特例) | |

|

第三百一条 法第百七十七条第一項(完全子法人株式等に係る配当等の課税の特例)に規定する政令で定める内国法人は、地方自治法第二百六十条の二第七項(地縁による団体)に規定する認可地縁団体、建物の区分所有等に関する法律(昭和三十七年法律第六十九号)第四十七条第二項(成立等)に規定する管理組合法人及び同法第六十六条(建物の区分所有に関する規定の準用)の規定により読み替えられた同項に規定する団地管理組合法人、政党交付金の交付を受ける政党等に対する法人格の付与に関する法律(平成六年法律第百六号)第七条の二第一項(変更の登記)に規定する法人である政党等、密集市街地における防災街区の整備の促進に関する法律(平成九年法律第四十九号)第百三十三条第一項(法人格)に規定する防災街区整備事業組合、特定非営利活動促進法第二条第二項(定義)に規定する特定非営利活動法人並びにマンションの建替え等の円滑化に関する法律第五条第一項(マンション建替事業の施行)に規定するマンション建替組合、同法第百十六条(マンション敷地売却事業の実施)に規定するマンション敷地売却組合及び同法第百六十四条(敷地分割事業の実施)に規定する敷地分割組合とする。

|

(新設)

|

|

2 法第百七十七条第二項に規定する政令で定める場合は、同条第一項に規定する内国法人が、同条第二項に規定する他の内国法人(以下この項において「他の内国法人」という。)の発行済株式又は出資(当該他の内国法人が有する自己の株式又は出資を除く。)の総数又は総額の三分の一を超える数又は金額の同条第一項に規定する株式等を、当該内国法人が当該他の内国法人から受ける同条第二項に規定する配当等の額に係る基準日等(法人税法施行令第二十二条第一項(関連法人株式等の範囲)に規定する基準日等をいう。)において有している場合とする。

|

(新設)

|

| 第三百二条及び第三百三条 | |

|

第三百二条及び第三百三条 削除

|

(新設)

|

| 第三百三十六条(預貯金、株式等に係る利子、配当等の受領者の告知) | |

|

6 利子等又は配当等が法第十条第一項(障害者等の少額預金の利子所得等の非課税)、第十一条第二項(公益信託等に係る非課税)、第百七十六条第一項若しくは第二項(信託財産に係る利子等の課税の特例)、第百七十七条(完全子法人株式等に係る配当等の課税の特例)若しくは第百八十条の二第一項若しくは第二項(信託財産に係る利子等の課税の特例)の規定又は租税特別措置法第四条第一項(障害者等の少額公債の利子の非課税)、第四条の二第一項(勤労者財産形成住宅貯蓄の利子所得等の非課税)、第四条の三第一項(勤労者財産形成年金貯蓄の利子所得等の非課税)、第四条の五第一項(特定寄附信託の利子所得の非課税)、第八条第一項から第三項まで(金融機関等の受ける利子所得等に対する源泉徴収の不適用)、第九条の四(特定の投資法人等の運用財産等に係る利子等の課税の特例)、第九条の四の二第一項(上場証券投資信託等の償還金等に係る課税の特例)若しくは第九条の五第一項(公募株式等証券投資信託の受益権を買い取つた金融商品取引業者等が支払を受ける収益の分配に係る源泉徴収の特例)の規定の適用を受けるものである場合には、当該利子等又は配当等については、第一項の規定による告知は、要しない。

|

6 利子等又は配当等が法第十条第一項(障害者等の少額預金の利子所得等の非課税)、第十一条第二項(公益信託等に係る非課税)、第百七十六条第一項若しくは第二項(信託財産に係る利子等の課税の特例)若しくは第百八十条の二第一項若しくは第二項(信託財産に係る利子等の課税の特例)の規定又は租税特別措置法第四条第一項(障害者等の少額公債の利子の非課税)、第四条の二第一項(勤労者財産形成住宅貯蓄の利子所得等の非課税)、第四条の三第一項(勤労者財産形成年金貯蓄の利子所得等の非課税)、第四条の五第一項(特定寄附信託の利子所得の非課税)、第八条第一項から第三項まで(金融機関等の受ける利子所得等に対する源泉徴収の不適用)、第九条の四(特定の投資法人等の運用財産等に係る利子等の課税の特例)、第九条の四の二第一項(上場証券投資信託等の償還金等に係る課税の特例)若しくは第九条の五第一項(公募株式等証券投資信託の受益権を買い取つた金融商品取引業者等が支払を受ける収益の分配に係る源泉徴収の特例)の規定の適用を受けるものである場合には、当該利子等又は配当等については、第一項の規定による告知は、要しない。

|

| 第三百三十九条(無記名公社債の利子等に係る告知書等の提出等) | |

|

7 無記名公社債等の利子等が法第十条第一項(障害者等の少額預金の利子所得等の非課税)、第十一条第二項(公益信託等に係る非課税)、第百七十六条第一項若しくは第二項(信託財産に係る利子等の課税の特例)、第百七十七条(完全子法人株式等に係る配当等の課税の特例)若しくは第百八十条の二第一項若しくは第二項(信託財産に係る利子等の課税の特例)の規定又は租税特別措置法第四条第一項(障害者等の少額公債の利子の非課税)、第四条の二第一項(勤労者財産形成住宅貯蓄の利子所得等の非課税)、第四条の三第一項(勤労者財産形成年金貯蓄の利子所得等の非課税)、第四条の五第一項(特定寄附信託の利子所得の非課税)、第八条第一項から第三項まで(金融機関等の受ける利子所得等に対する源泉徴収の不適用)、第九条の四(特定の投資法人等の運用財産等に係る利子等の課税の特例)、第九条の四の二第一項(上場証券投資信託等の償還金等に係る課税の特例)若しくは第九条の五第一項(公募株式等証券投資信託の受益権を買い取つた金融商品取引業者等が支払を受ける収益の分配に係る源泉徴収の特例)の規定の適用を受けるものである場合には、当該無記名公社債等の利子等については、第一項の規定による告知書の提出は、要しない。

|

7 無記名公社債等の利子等が法第十条第一項(障害者等の少額預金の利子所得等の非課税)、第十一条第二項(公益信託等に係る非課税)、第百七十六条第一項若しくは第二項(信託財産に係る利子等の課税の特例)若しくは第百八十条の二第一項若しくは第二項(信託財産に係る利子等の課税の特例)の規定又は租税特別措置法第四条第一項(障害者等の少額公債の利子の非課税)、第四条の二第一項(勤労者財産形成住宅貯蓄の利子所得等の非課税)、第四条の三第一項(勤労者財産形成年金貯蓄の利子所得等の非課税)、第四条の五第一項(特定寄附信託の利子所得の非課税)、第八条第一項から第三項まで(金融機関等の受ける利子所得等に対する源泉徴収の不適用)、第九条の四(特定の投資法人等の運用財産等に係る利子等の課税の特例)、第九条の四の二第一項(上場証券投資信託等の償還金等に係る課税の特例)若しくは第九条の五第一項(公募株式等証券投資信託の受益権を買い取つた金融商品取引業者等が支払を受ける収益の分配に係る源泉徴収の特例)の規定の適用を受けるものである場合には、当該無記名公社債等の利子等については、第一項の規定による告知書の提出は、要しない。

|

| 第三百五十二条の二(償還金等の支払調書の提出範囲) | |

|

第三百五十二条の二 法第二百二十五条第一項第十一号(支払調書及び支払通知書)に規定する政令で定める内国法人は、地方自治法第二百六十条の二第七項(地縁による団体)に規定する認可地縁団体、建物の区分所有等に関する法律第四十七条第二項(成立等)に規定する管理組合法人及び同法第六十六条(建物の区分所有に関する規定の準用)の規定により読み替えられた同項に規定する団地管理組合法人、政党交付金の交付を受ける政党等に対する法人格の付与に関する法律第七条の二第一項(変更の登記)に規定する法人である政党等、密集市街地における防災街区の整備の促進に関する法律第百三十三条第一項(法人格)に規定する防災街区整備事業組合、特定非営利活動促進法第二条第二項(定義)に規定する特定非営利活動法人並びにマンションの建替え等の円滑化に関する法律第五条第一項(マンション建替事業の施行)に規定するマンション建替組合、同法第百十六条(マンション敷地売却事業の実施)に規定するマンション敷地売却組合及び同法第百六十四条(敷地分割事業の実施)に規定する敷地分割組合とする。

|

第三百五十二条の二 法第二百二十五条第一項第十一号(支払調書及び支払通知書)に規定する政令で定める内国法人は、地方自治法第二百六十条の二第七項(地縁による団体)に規定する認可地縁団体、建物の区分所有等に関する法律

|

法人税法施行令

| 改正後 | 改正前 |

|---|---|

| 第百三十九条の四(資産に係る控除対象外消費税額等の損金算入) | |

|

6 前項に規定する課税仕入れ等の税額に係る地方消費税の額に相当する金額又は控除をすることができない金額に係る地方消費税の額に相当する金額とは、それぞれ地方消費税を税率が百分の二・二(当該課税仕入れ等の税額に係る消費税法第二条第一項第十二号に規定する課税仕入れが他の者から受けた同項第九号の二に規定する軽減対象課税資産の譲渡等に係るものである場合及び当該課税仕入れ等の税額に係る同項第十一号に規定する課税貨物が同項第十一号の二に規定する軽減対象課税貨物に該当するものである場合には、百分の一・七六)の消費税であると仮定して消費税に関する法令の規定の例により計算した場合における同法第三十条第二項に規定する課税仕入れ等の税額に相当する金額又は同条第一項の規定による控除をすることができない金額に相当する金額をいう。

|

6 前項に規定する課税仕入れ等の税額に係る地方消費税の額に相当する金額又は控除をすることができない金額に係る地方消費税の額に相当する金額とは、それぞれ地方消費税を税率が百分の二・二の消費税であると仮定して消費税に関する法令の規定の例により計算した場合における同法第三十条第二項に規定する課税仕入れ等の税額に相当する金額又は同条第一項の規定による控除をすることができない金額に相当する金額をいう。

|

消費税法施行令

| 改正後 | 改正前 |

|---|---|

| 第一条(定義) | |

|

第一条 この政令において「国内」、「保税地域」、「個人事業者」、「事業者」、「国外事業者」、「合併法人」、「被合併法人」、「分割法人」、「分割承継法人」、「人格のない社団等」、「適格請求書発行事業者」、「資産の譲渡等」、「特定資産の譲渡等」、「電気通信利用役務の提供」、「課税資産の譲渡等」、「軽減対象課税資産の譲渡等」、「外国貨物」、「課税貨物」、「軽減対象課税貨物」、「課税仕入れ」、「事業年度」、「基準期間」、「棚卸資産」、「調整対象固定資産」、「確定申告書等」、「特例申告書」、「附帯税」又は「中間納付額」とは、それぞれ消費税法(以下「法」という。)第二条第一項に規定する国内、保税地域、個人事業者、事業者、国外事業者、合併法人、被合併法人、分割法人、分割承継法人、人格のない社団等、適格請求書発行事業者、資産の譲渡等、特定資産の譲渡等、電気通信利用役務の提供、課税資産の譲渡等、軽減対象課税資産の譲渡等、外国貨物、課税貨物、軽減対象課税貨物、課税仕入れ、事業年度、基準期間、棚卸資産、調整対象固定資産、確定申告書等、特例申告書、附帯税又は中間納付額をいう。

|

第一条 この政令において「国内」、「保税地域」、「個人事業者」、「事業者」、「国外事業者」、「合併法人」、「被合併法人」、「分割法人」、「分割承継法人」、「人格のない社団等」、「資産の譲渡等」、「特定資産の譲渡等」、「電気通信利用役務の提供」、「課税資産の譲渡等」、「外国貨物」、「課税貨物」、「課税仕入れ」、「事業年度」、「基準期間」、「棚卸資産」、「調整対象固定資産」、「確定申告書等」、「特例申告書」、「附帯税」又は「中間納付額」とは、それぞれ消費税法(以下「法」という。)第二条第一項に規定する国内、保税地域、個人事業者、事業者、国外事業者、合併法人、被合併法人、分割法人、分割承継法人、人格のない社団等、資産の譲渡等、特定資産の譲渡等、電気通信利用役務の提供、課税資産の譲渡等、外国貨物、課税貨物、課税仕入れ、事業年度、基準期間、棚卸資産、調整対象固定資産、確定申告書等、特例申告書、附帯税又は中間納付額をいう。

|

| 第二条の三(飲食料品に含まれる資産の範囲) | |

|

第二条の三 法別表第一第一号に規定する政令で定める資産は、次に掲げる資産とする。

|

(新設)

|

|

一 食品(法別表第一第一号に規定する食品をいう。以下この条において同じ。)と食品以外の資産が一の資産を形成し、又は構成しているもの(あらかじめ一の資産を形成し、又は構成しているものであつて、当該一の資産に係る価格のみが提示されているものに限る。以下この号において「一体資産」という。)のうち、一体資産の譲渡の対価の額(法第二十八条第一項に規定する対価の額をいう。)が一万円以下であり、かつ、当該一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が三分の二以上のもの

|

(新設)

|

|

二 食品と食品以外の資産が一の資産を形成し、又は構成している外国貨物(当該外国貨物が関税定率法(明治四十三年法律第五十四号)別表の適用上の所属の一の区分に属する物品に該当するものに限る。以下この号において「一体貨物」という。)のうち、保税地域から引き取られる一体貨物に係る消費税の課税標準である金額が一万円以下であり、かつ、当該一体貨物の価額のうちに当該一体貨物に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が三分の二以上のもの

|

(新設)

|

| 第二条の四(飲食料品の譲渡に含まれない食事の提供を行う事業の範囲等) | |

|

第二条の四 法別表第一第一号イに規定する政令で定める事業は、食品衛生法施行令(昭和二十八年政令第二百二十九号)第三十四条の二第二号(小規模な営業者等)に規定する飲食店営業その他の飲食料品(同表第一号に規定する飲食料品をいう。次項において同じ。)をその場で飲食させる事業とする。

|

(新設)

|

|

2 法別表第一第一号ロに規定する政令で定める施設は、次の各号に掲げる施設とし、同表第一号ロに規定する政令で定める飲食料品の提供は、次の各号に掲げる施設の区分に応じ当該各号に定める飲食料品の提供(財務大臣の定める基準に該当する飲食料品の提供に限り、第十四条の二第一項から第三項までの規定により財務大臣が指定する資産の譲渡等を除く。)とする。

|

(新設)

|

|

一 老人福祉法(昭和三十八年法律第百三十三号)第二十九条第一項(届出等)の規定による届出が行われている同項に規定する有料老人ホーム(次号に掲げる施設に該当するものを除く。) 当該有料老人ホームを設置し、又は運営する者が、当該有料老人ホームの入居者(財務省令で定める年齢その他の要件に該当する者に限る。)に対して行う飲食料品の提供

|

(新設)

|

|

二 高齢者の居住の安定確保に関する法律(平成十三年法律第二十六号)第六条第一項(登録の申請)に規定する登録を受けた同法第五条第一項(サービス付き高齢者向け住宅事業の登録)に規定するサービス付き高齢者向け住宅 当該サービス付き高齢者向け住宅を設置し、又は運営する者が、当該サービス付き高齢者向け住宅の入居者に対して行う飲食料品の提供

|

(新設)

|

|

三 学校給食法(昭和二十九年法律第百六十号)第三条第二項(定義)に規定する義務教育諸学校の施設 当該義務教育諸学校の設置者が、その児童又は生徒の全てに対して学校給食(同条第一項に規定する学校給食をいう。第六号において同じ。)として行う飲食料品の提供

|

(新設)

|

|

四 夜間課程を置く高等学校における学校給食に関する法律(昭和三十一年法律第百五十七号)第二条(定義)に規定する夜間課程を置く高等学校の施設 当該高等学校の設置者が、当該夜間課程において行う教育を受ける生徒の全てに対して同条に規定する夜間学校給食として行う飲食料品の提供

|

(新設)

|

|

五 特別支援学校の幼稚部及び高等部における学校給食に関する法律(昭和三十二年法律第百十八号)第二条(定義)に規定する特別支援学校の幼稚部又は高等部の施設 当該特別支援学校の設置者が、その幼児又は生徒の全てに対して同条に規定する学校給食として行う飲食料品の提供

|

(新設)

|

|

六 学校教育法(昭和二十二年法律第二十六号)第一条(学校の範囲)に規定する幼稚園の施設 当該幼稚園の設置者が、その施設で教育を受ける幼児の全てに対して学校給食に準じて行う飲食料品の提供

|

(新設)

|

|

七 学校教育法第一条に規定する特別支援学校に同法第七十八条(寄宿舎の設置義務)の規定により設置される寄宿舎 当該寄宿舎の設置者が、当該寄宿舎に寄宿する幼児、児童又は生徒に対して行う飲食料品の提供

|

(新設)

|

| 第五条(調整対象固定資産の範囲) | |

|

第五条 法第二条第一項第十六号に規定する政令で定める資産は、棚卸資産以外の資産で次に掲げるもののうち、当該資産に係る法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額の百十分の百に相当する金額、当該資産に係る同条第一項に規定する特定課税仕入れに係る支払対価の額又は保税地域から引き取られる当該資産の課税標準である金額が、一の取引の単位(通常一組又は一式をもつて取引の単位とされるものにあつては、一組又は一式)につき百万円以上のものとする。

|

第五条 法第二条第一項第十六号に規定する政令で定める資産は、棚卸資産以外の資産で次に掲げるもののうち、当該資産に係る法第三十条第一項に規定する課税仕入れに係る支払対価の額の百十分の百に相当する金額、当該資産に係る同項に規定する特定課税仕入れに係る支払対価の額又は保税地域から引き取られる当該資産の課税標準である金額が、一の取引の単位(通常一組又は一式をもつて取引の単位とされるものにあつては、一組又は一式)につき百万円以上のものとする。

|

| 第六条(資産の譲渡等が国内において行われたかどうかの判定) | |

|

イ 法別表第二第二号に規定する有価証券(ハに掲げる有価証券等及びヘに掲げるゴルフ場利用株式等を除く。) 当該有価証券が所在していた場所

|

イ 法別表第一第二号に規定する有価証券(ハに掲げる有価証券等及びヘに掲げるゴルフ場利用株式等を除く。) 当該有価証券が所在していた場所

|

| 第八条(土地の貸付けから除外される場合) | |

|

第八条 法別表第二第一号に規定する政令で定める場合は、同号に規定する土地の貸付けに係る期間が一月に満たない場合及び駐車場その他の施設の利用に伴つて土地が使用される場合とする。

|

第八条 法別表第一第一号に規定する政令で定める場合は、同号に規定する土地の貸付けに係る期間が一月に満たない場合及び駐車場その他の施設の利用に伴つて土地が使用される場合とする。

|

| 第九条(有価証券に類するものの範囲等) | |

|

第九条 法別表第二第二号に規定する有価証券に類するものとして政令で定めるものは、次に掲げるものとする。

|

第九条 法別表第一第二号に規定する有価証券に類するものとして政令で定めるものは、次に掲げるものとする。

|

|

2 法別表第二第二号に規定するゴルフ場その他の施設の利用に関する権利に係るものとして政令で定めるものは、ゴルフ場その他の施設の所有若しくは経営に係る法人の株式若しくは出資を所有すること又は当該法人に対し金銭の預託をすることが当該ゴルフ場その他の施設を一般の利用者に比して有利な条件で継続的に利用する権利を有する者となるための要件とされている場合における当該株式若しくは出資に係る有価証券(次条第三項第十一号において「ゴルフ場利用株式等」という。)又は当該預託に係る金銭債権とする。

|

2 法別表第一第二号に規定するゴルフ場その他の施設の利用に関する権利に係るものとして政令で定めるものは、ゴルフ場その他の施設の所有若しくは経営に係る法人の株式若しくは出資を所有すること又は当該法人に対し金銭の預託をすることが当該ゴルフ場その他の施設を一般の利用者に比して有利な条件で継続的に利用する権利を有する者となるための要件とされている場合における当該株式若しくは出資に係る有価証券(次条第三項第十一号において「ゴルフ場利用株式等」という。)又は当該預託に係る金銭債権とする。

|

|

3 法別表第二第二号に規定する支払手段から除かれる政令で定めるものは、収集品及び販売用の支払手段とする。

|

3 法別表第一第二号に規定する支払手段から除かれる政令で定めるものは、収集品及び販売用の支払手段とする。

|

|

4 法別表第二第二号に規定する支払手段に類するものとして政令で定めるものは、電子決済手段、資金決済に関する法律第二条第十四項に規定する暗号資産及び国際通貨基金協定第十五条に規定する特別引出権とする。

|

4 法別表第一第二号に規定する支払手段に類するものとして政令で定めるものは、電子決済手段、資金決済に関する法律第二条第十四項に規定する暗号資産及び国際通貨基金協定第十五条に規定する特別引出権とする。

|

| 第十条(利子を対価とする貸付金等) | |

|

第十条 法別表第二第三号に規定する利子を対価とする貸付金その他の政令で定める資産の貸付けは、利子を対価とする金銭の貸付け(利子を対価とする国債等の取得及び前条第四項に規定する特別引出権の保有に伴うものを含む。)とする。

|

第十条 法別表第一第三号に規定する利子を対価とする貸付金その他の政令で定める資産の貸付けは、利子を対価とする金銭の貸付け(利子を対価とする国債等の取得及び前条第四項に規定する特別引出権の保有に伴うものを含む。)とする。

|

|

2 法別表第二第三号に規定する政令で定める契約は、次に掲げる契約とする。

|

2 法別表第一第三号に規定する政令で定める契約は、次に掲げる契約とする。

|

|

3 法別表第二第三号に掲げる資産の貸付け又は役務の提供に類するものとして同号に規定する政令で定めるものは、次に掲げるものとする。

|

3 法別表第一第三号に掲げる資産の貸付け又は役務の提供に類するものとして同号に規定する政令で定めるものは、次に掲げるものとする。

|

|

十一 法別表第二第二号に規定する有価証券(ゴルフ場利用株式等を除くものとし、その権利の帰属が社債、株式等の振替に関する法律の規定による振替口座簿の記載又は記録により定まるものとされるものを含む。)又は登録国債の貸付け

|

十一 法別表第一第二号に規定する有価証券(ゴルフ場利用株式等を除くものとし、その権利の帰属が社債、株式等の振替に関する法律の規定による振替口座簿の記載又は記録により定まるものとされるものを含む。)又は登録国債の貸付け

|

| 第十一条(物品切手に類するものの範囲) | |

|

第十一条 法別表第二第四号ハに規定する政令で定めるものは、役務の提供又は物品の貸付けに係る請求権を表彰する証書及び資金決済に関する法律第三条第一項(定義)に規定する前払式支払手段に該当する同項各号に規定する番号、記号その他の符号(電子決済手段に該当するものを除く。)とする。

|

第十一条 法別表第一第四号ハに規定する政令で定めるものは、役務の提供又は物品の貸付けに係る請求権を表彰する証書及び資金決済に関する法律第三条第一項(定義)に規定する前払式支払手段に該当する同項各号に規定する番号、記号その他の符号(電子決済手段に該当するものを除く。)とする。

|

| 第十二条(国、地方公共団体等の役務の提供から除外されるものの範囲等) | |

|

第十二条 法別表第二第五号イに規定する政令で定める役務の提供は、次に掲げる事務に係る役務の提供とする。

|

第十二条 法別表第一第五号イに規定する政令で定める役務の提供は、次に掲げる事務に係る役務の提供とする。

|

|

2 法別表第二第五号ロに規定する政令で定める役務の提供は、次に掲げる役務の提供とする。

|

2 法別表第一第五号ロに規定する政令で定める役務の提供は、次に掲げる役務の提供とする。

|

|

四 独立行政法人等の保有する情報の公開に関する法律(平成十三年法律第百四十号)第十七条第一項(手数料)に規定する手数料を対価とする役務の提供その他これに類するものとして財務省令で定めるもの(法別表第二第五号イ(3)又は第一号ハに掲げる事務に係るものを除く。)

|

四 独立行政法人等の保有する情報の公開に関する法律(平成十三年法律第百四十号)第十七条第一項(手数料)に規定する手数料を対価とする役務の提供その他これに類するものとして財務省令で定めるもの(法別表第一第五号イ(3)又は第一号ハに掲げる事務に係るものを除く。)

|

| 第十三条(外国為替業務から除かれる業務) | |

|

第十三条 法別表第二第五号ニに規定する政令で定める業務は、次に掲げるものの居住者による非居住者からの取得又は居住者による非居住者に対する譲渡に係る媒介、取次ぎ又は代理に係る業務とする。

|

第十三条 法別表第一第五号ニに規定する政令で定める業務は、次に掲げるものの居住者による非居住者からの取得又は居住者による非居住者に対する譲渡に係る媒介、取次ぎ又は代理に係る業務とする。

|

|

一 法別表第二第五号ニに規定する譲渡性預金証書(第十条第三項第一号に規定する譲渡性預金証書に限る。)

|

一 法別表第一第五号ニに規定する譲渡性預金証書(第十条第三項第一号に規定する譲渡性預金証書に限る。)

|

| 第十四条(療養、医療等の範囲) | |

|

第十四条 法別表第二第六号トに規定する政令で定めるものは、次に掲げるものとする。

|

第十四条 法別表第一第六号トに規定する政令で定めるものは、次に掲げるものとする。

|

| 第十四条の二(居宅サービスの範囲等) | |

|

第十四条の二 法別表第二第七号イに規定する政令で定める居宅サービスは、介護保険法(平成九年法律第百二十三号)第八条第二項から第十一項まで(定義)に規定する訪問介護、訪問入浴介護、訪問看護、訪問リハビリテーション、居宅療養管理指導、通所介護、通所リハビリテーション、短期入所生活介護、短期入所療養介護及び特定施設入居者生活介護(第三項第一号及び第十三号において「訪問介護等」といい、特別の居室の提供その他の財務大臣が指定する資産の譲渡等を除く。)とする。

|

第十四条の二 法別表第一第七号イに規定する政令で定める居宅サービスは、介護保険法(平成九年法律第百二十三号)第八条第二項から第十一項まで(定義)に規定する訪問介護、訪問入浴介護、訪問看護、訪問リハビリテーション、居宅療養管理指導、通所介護、通所リハビリテーション、短期入所生活介護、短期入所療養介護及び特定施設入居者生活介護(第三項第一号及び第十三号において「訪問介護等」といい、特別の居室の提供その他の財務大臣が指定する資産の譲渡等を除く。)とする。

|

|

2 法別表第二第七号イに規定する政令で定める施設サービスは、特別の居室の提供その他の財務大臣が指定する資産の譲渡等とする。

|

2 法別表第一第七号イに規定する政令で定める施設サービスは、特別の居室の提供その他の財務大臣が指定する資産の譲渡等とする。

|

|

3 法別表第二第七号イに規定する居宅サービス又は施設サービスに類するものとして政令で定めるものは、次に掲げる資産の譲渡等(特別の居室の提供その他の財務大臣が指定するものを除く。)とする。

|

3 法別表第一第七号イに規定する居宅サービス又は施設サービスに類するものとして政令で定めるものは、次に掲げる資産の譲渡等(特別の居室の提供その他の財務大臣が指定するものを除く。)とする。

|

|

4 法別表第二第七号ロに規定する政令で定めるものは、同号イの規定に該当する資産の譲渡等とする。

|

4 法別表第一第七号ロに規定する政令で定めるものは、同号イの規定に該当する資産の譲渡等とする。

|

| 第十四条の三(社会福祉事業等として行われる資産の譲渡等に類するものの範囲) | |

|

第十四条の三 法別表第二第七号ハに規定する政令で定めるものは、次に掲げるものとする。

|

第十四条の三 法別表第一第七号ハに規定する政令で定めるものは、次に掲げるものとする。

|

|

一 児童福祉法第七条第一項(児童福祉施設)に規定する児童福祉施設を経営する事業として行われる資産の譲渡等(法別表第二第七号ロに掲げるものを除く。)及び同項に規定する保育所を経営する事業に類する事業として行われる資産の譲渡等として内閣総理大臣が財務大臣と協議して指定するもの

|

一 児童福祉法第七条第一項(児童福祉施設)に規定する児童福祉施設を経営する事業として行われる資産の譲渡等(法別表第一第七号ロに掲げるものを除く。)及び同項に規定する保育所を経営する事業に類する事業として行われる資産の譲渡等として内閣総理大臣が財務大臣と協議して指定するもの

|

|

六 子ども・子育て支援法(平成二十四年法律第六十五号)の規定に基づく施設型給付費、特例施設型給付費、地域型保育給付費又は特例地域型保育給付費の支給に係る事業として行われる資産の譲渡等(法別表第二第七号ロ及び第十一号イ並びに第一号に掲げるものを除く。)

|

六 子ども・子育て支援法(平成二十四年法律第六十五号)の規定に基づく施設型給付費、特例施設型給付費、地域型保育給付費又は特例地域型保育給付費の支給に係る事業として行われる資産の譲渡等(法別表第一第七号ロ及び第十一号イ並びに第一号に掲げるものを除く。)

|

|

七 母子保健法第十七条の二第一項(産後ケア事業)に規定する産後ケア事業として行われる資産の譲渡等(法別表第二第八号に掲げるものを除く。)

|

七 母子保健法第十七条の二第一項(産後ケア事業)に規定する産後ケア事業として行われる資産の譲渡等(法別表第一第八号に掲げるものを除く。)

|

|

八 前各号に掲げるもののほか、老人福祉法第五条の二第一項(定義)に規定する老人居宅生活支援事業、障害者の日常生活及び社会生活を総合的に支援するための法律第五条第一項に規定する障害福祉サービス事業(同項に規定する居宅介護、重度訪問介護、同行援護、行動援護、短期入所及び共同生活援助に係るものに限る。)その他これらに類する事業として行われる資産の譲渡等(法別表第二第七号ロに掲げるものを除く。)のうち、国又は地方公共団体の施策に基づきその要する費用が国又は地方公共団体により負担されるものとして内閣総理大臣及び厚生労働大臣が財務大臣と協議して指定するもの

|

八 前各号に掲げるもののほか、老人福祉法

|

| 第十四条の四(身体障害者用物品の範囲等) | |

|

第十四条の四 法別表第二第十号に規定する政令で定めるものは、義肢、視覚障害者安全つえ、義眼、点字器、人工喉頭、車椅子その他の物品で、身体障害者の使用に供するための特殊な性状、構造又は機能を有する物品として内閣総理大臣及び厚生労働大臣が財務大臣と協議して指定するものとする。

|

第十四条の四 法別表第一第十号に規定する政令で定めるものは、義肢、視覚障害者安全つえ、義眼、点字器、人工喉頭、車椅子その他の物品で、身体障害者の使用に供するための特殊な性状、構造又は機能を有する物品として内閣総理大臣及び厚生労働大臣が財務大臣と協議して指定するものとする。

|

|

2 法別表第二第十号に規定する政令で定める資産の譲渡等は、同号に規定する身体障害者用物品の譲渡、貸付け及び製作の請負並びに同号に規定する身体障害者用物品の修理のうち内閣総理大臣及び厚生労働大臣が財務大臣と協議して指定するものとする。

|

2 法別表第一第十号に規定する政令で定める資産の譲渡等は、同号に規定する身体障害者用物品の譲渡、貸付け及び製作の請負並びに同号に規定する身体障害者用物品の修理のうち内閣総理大臣及び厚生労働大臣が財務大臣と協議して指定するものとする。

|

| 第十四条の五(教育に係る役務の提供の範囲) | |

|

第十四条の五 法別表第二第十一号に規定する政令で定める料金は、次に掲げる料金とする。

|

第十四条の五 法別表第一第十一号に規定する政令で定める料金は、次に掲げる料金とする。

|

| 第十五条(各種学校における教育に関する要件) | |

|

第十五条 法別表第二第十一号ハに規定する政令で定める要件は、一年の授業時間数(普通科、専攻科その他これらに類する区別された課程がある場合には、それぞれの課程の授業時間数)が六百八十時間以上であることその他財務省令で定める要件とする。

|

第十五条 法別表第一第十一号ハに規定する政令で定める要件は、一年の授業時間数(普通科、専攻科その他これらに類する区別された課程がある場合には、それぞれの課程の授業時間数)が六百八十時間以上であることその他財務省令で定める要件とする。

|

| 第十六条(教育に関する役務の提供に類するものの範囲) | |

|

第十六条 法別表第二第十一号ニに規定する政令で定めるものは、次に掲げる施設を設置する者が当該施設における教育(職業訓練を含み、修業期間が一年以上であること、普通課程、専門課程その他の課程のそれぞれの一年の授業時間数が六百八十時間以上であることその他財務省令で定める要件に該当するものに限る。)として行う役務の提供とする。

|

第十六条 法別表第一第十一号ニに規定する政令で定めるものは、次に掲げる施設を設置する者が当該施設における教育(職業訓練を含み、修業期間が一年以上であること、普通課程、専門課程その他の課程のそれぞれの一年の授業時間数が六百八十時間以上であることその他財務省令で定める要件に該当するものに限る。)として行う役務の提供とする。

|

| 第十六条の二(住宅の貸付けから除外される場合) | |

|

第十六条の二 法別表第二第十三号に規定する政令で定める場合は、同号に規定する住宅の貸付けに係る期間が一月に満たない場合及び当該貸付けが旅館業法(昭和二十三年法律第百三十八号)第二条第一項(定義)に規定する旅館業に係る施設の貸付けに該当する場合とする。

|

第十六条の二 法別表第一第十三号に規定する政令で定める場合は、同号に規定する住宅の貸付けに係る期間が一月に満たない場合及び当該貸付けが旅館業法(昭和二十三年法律第百三十八号)第二条第一項(定義)に規定する旅館業に係る施設の貸付けに該当する場合とする。

|

| 第二十五条の五(高額特定資産の範囲等) | |

|

一 対象資産(次号に掲げる自己建設資産に該当するものを除く。) 当該対象資産の一の取引の単位(通常一組又は一式をもつて取引の単位とされるものにあつては、一組又は一式)に係る課税仕入れに係る支払対価の額(法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額をいう。次号及び第三項において同じ。)の百十分の百(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の百)に相当する金額、特定課税仕入れに係る支払対価の額(同条第一項に規定する特定課税仕入れに係る支払対価の額をいう。同号及び第三項において同じ。)又は保税地域から引き取られる当該対象資産の課税標準である金額

|

一 対象資産(次号に掲げる自己建設資産に該当するものを除く。) 当該対象資産の一の取引の単位(通常一組又は一式をもつて取引の単位とされるものにあつては、一組又は一式)に係る課税仕入れに係る支払対価の額(法第三十条第一項に規定する課税仕入れに係る支払対価の額をいう。同号及び第三項において同じ。)の百十分の百に相当する金額、特定課税仕入れに係る支払対価の額(同条第一項に規定する特定課税仕入れに係る支払対価の額をいう。同号及び第三項において同じ。)又は保税地域から引き取られる当該対象資産の課税標準である金額

|

|

二 自己建設資産(対象資産のうち、他の者との契約に基づき、又は事業者の棚卸資産若しくは調整対象固定資産として自ら建設等(法第十二条の四第一項に規定する建設等をいう。以下この条において同じ。)をしたものをいう。) 当該自己建設資産の建設等に要した課税仕入れに係る支払対価の額の百十分の百(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の百)に相当する金額、特定課税仕入れに係る支払対価の額及び保税地域から引き取られる課税貨物の課税標準である金額(当該自己建設資産の建設等のために要した原材料費及び経費に係るものに限り、当該建設等を行つた事業者が法第九条第一項本文の規定により消費税を納める義務が免除されることとなる課税期間又は法第三十七条第一項の規定の適用を受ける課税期間中に国内において行つた課税仕入れ及び保税地域から引き取つた課税貨物に係るものを除く。次項において「仕入れ等に係る支払対価の額」という。)の合計額

|

二 自己建設資産(対象資産のうち、他の者との契約に基づき、又は事業者の棚卸資産若しくは調整対象固定資産として自ら建設等(法第十二条の四第一項に規定する建設等をいう。以下この条において同じ。)をしたものをいう。) 当該自己建設資産の建設等に要した課税仕入れに係る支払対価の額の百十分の百に相当する金額、特定課税仕入れに係る支払対価の額及び保税地域から引き取られる課税貨物の課税標準である金額(当該自己建設資産の建設等のために要した原材料費及び経費に係るものに限り、当該建設等を行つた事業者が法第九条第一項本文の規定により消費税を納める義務が免除されることとなる課税期間又は法第三十七条第一項の規定の適用を受ける課税期間中に国内において行つた課税仕入れ及び保税地域から引き取つた課税貨物に係るものを除く。次項において「仕入れ等に係る支払対価の額」という。)の合計額

|

|

3 法第十二条の四第二項に規定する政令で定める費用の額は、同項に規定する調整対象自己建設高額資産の建設等に要した課税仕入れに係る支払対価の額の百十分の百(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の百)に相当する金額、特定課税仕入れに係る支払対価の額及び保税地域から引き取られる課税貨物の課税標準である金額(当該調整対象自己建設高額資産の建設等のために要した原材料費及び経費に係るものに限る。)の累計額とし、同項に規定する政令で定める金額は、千万円とする。

|

3 法第十二条の四第二項に規定する政令で定める費用の額は、同項に規定する調整対象自己建設高額資産の建設等に要した課税仕入れに係る支払対価の額の百十分の百に相当する金額、特定課税仕入れに係る支払対価の額及び保税地域から引き取られる課税貨物の課税標準である金額(当該調整対象自己建設高額資産の建設等のために要した原材料費及び経費に係るものに限る。)の累計額とし、同項に規定する政令で定める金額は、千万円とする。

|

| 第二十八条(法人課税信託の受託者に関する特例) | |

|

2 固有事業者(法第十五条第四項に規定する固有事業者をいう。以下この条において同じ。)の法第十五条第六項に規定する初日の属する課税期間(以下この項において「固有課税期間」という。)が第二十条各号に掲げる課税期間のいずれかである場合又は固有事業者が固有課税期間につき第二十条の二第一項又は第二項の規定の適用を受けた場合における法第十五条第六項の規定の適用については、次に定めるところによる。

|

2 固有事業者(法第十五条第四項に規定する固有事業者をいう。以下この項から第四項まで及び第十三項において同じ。)の同条第六項に規定する初日の属する課税期間(以下この項において「固有課税期間」という。)が第二十条各号に掲げる課税期間のいずれかである場合又は固有事業者が固有課税期間につき第二十条の二第一項又は第二項の規定の適用を受けた場合における法第十五条第六項の規定の適用については、次に定めるところによる。

|

|

13 法人課税信託の固有事業者が適格請求書発行事業者である場合における当該法人課税信託の受託事業者については、法第五十七条の二第一項の登録を受けたものとみなして、法及びこの政令の規定を適用する。この場合において、法第五十七条の四第一項第一号中「登録番号(」とあるのは「受託事業者(第十五条第三項に規定する受託事業者をいう。次項第一号及び第三項第一号において同じ。)に係る法人課税信託(第十四条第一項ただし書に規定する法人課税信託をいう。次項第一号及び第三項第一号において同じ。)の固有事業者(第十五条第四項に規定する固有事業者をいう。次項第一号及び第三項第一号において同じ。)の登録番号(」と、同条第二項第一号及び第三項第一号中「登録番号」とあるのは「受託事業者に係る法人課税信託の固有事業者の登録番号」と、第四十九条第四項第二号中「登録番号(」とあるのは「法第十五条第三項に規定する受託事業者に係る法第十四条第一項ただし書に規定する法人課税信託の法第十五条第四項に規定する固有事業者の登録番号(」とする。

|

13 前各項に定めるもののほか、受託事業者又は固有事業者について

|

|

14 前各項に定めるもののほか、受託事業者又は固有事業者についての法又はこの政令の規定の適用に関し必要な事項は、財務省令で定める。

|

(新設)

|

| 第四十五条(課税資産の譲渡等及び特定課税仕入れに係る消費税の課税標準の額) | |

|

3 事業者が次に掲げる資産の区分のうち異なる二以上の区分の資産を同一の者に対して同時に譲渡した場合において、これらの資産の譲渡の対価の額が次に掲げる資産ごとに合理的に区分されていないときは、第一号に掲げる資産の譲渡の対価の額については、これらの資産の譲渡の対価の額にこれらの資産の譲渡の時におけるこれらの資産の価額の合計額のうちに同号に掲げる資産の価額の占める割合を乗じて計算した金額とし、第二号に掲げる資産の譲渡の対価の額については、これらの資産の譲渡の対価の額にこれらの資産の譲渡の時におけるこれらの資産の価額の合計額のうちに同号に掲げる資産の価額の占める割合を乗じて計算した金額とする。この場合において、第一号に掲げる資産の譲渡に係る消費税の課税標準は、当該資産の譲渡の対価の額(当該対価の額に消費税額等(その資産の譲渡につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額をいう。以下この項において同じ。)が含まれる場合には、当該対価の額に百十分の百を乗じて算出した金額)とし、第二号に掲げる資産の譲渡に係る消費税の課税標準は、当該資産の譲渡の対価の額(当該対価の額に消費税額等が含まれる場合には、当該対価の額に百八分の百を乗じて算出した金額)とする。

|

3 事業者が課税資産の譲渡等(特定資産の譲渡等に該当するものを除く。以下この項において同じ。)に係る資産(以下この項において「課税資産」という。)と課税資産の譲渡等以外の資産の譲渡等に係る資産(以下この項において「非課税資産」という。)とを同一の者に対して同時に譲渡した場合において、これらの資産の譲渡の対価の額

|

|

一 課税資産の譲渡等(特定資産の譲渡等及び軽減対象課税資産の譲渡等に該当するものを除く。)に係る資産

|

(新設)

|

|

二 軽減対象課税資産の譲渡等に係る資産

|

(新設)

|

|

三 課税資産の譲渡等以外の資産の譲渡等に係る資産

|

(新設)

|

| 第四十六条(課税仕入れに係る消費税額の計算) | 第四十六条( |

|

第四十六条 法第三十条第一項に規定する政令で定めるところにより計算した金額は、次の各号に掲げる課税仕入れ(特定課税仕入れに該当するものを除く。以下この章において同じ。)の区分に応じ当該各号に定める金額の合計額に百分の七十八を乗じて算出した金額とする。

|

第四十六条

|

|

一 適格請求書(法第五十七条の四第一項に規定する適格請求書をいう。以下同じ。)の交付を受けた課税仕入れ 当該適格請求書に記載されている同項第五号に掲げる消費税額等のうち当該課税仕入れに係る部分の金額

|

(新設)

|

|

二 適格簡易請求書(法第五十七条の四第二項に規定する適格簡易請求書をいう。以下同じ。)の交付を受けた課税仕入れ 当該適格簡易請求書に記載されている同項第五号に掲げる消費税額等(当該適格簡易請求書に当該消費税額等の記載がないときは、当該消費税額等として第七十条の十に規定する方法に準じて算出した金額)のうち当該課税仕入れに係る部分の金額

|

(新設)

|

|

三 法第三十条第九項第二号に掲げる電磁的記録(同項に規定する電磁的記録をいう。以下この項、第四十九条及び第五十条において同じ。)の提供を受けた課税仕入れ 当該電磁的記録に記録されている法第五十七条の四第一項第五号又は第二項第五号に掲げる消費税額等のうち当該課税仕入れに係る部分の金額

|

(新設)

|

|

四 法第三十条第九項第三号に掲げる書類又は当該書類に記載すべき事項に係る電磁的記録を作成した課税仕入れ 当該書類に記載され、又は当該電磁的記録に記録されている第四十九条第四項第六号に掲げる消費税額等のうち当該課税仕入れに係る部分の金額

|

(新設)

|

|

五 法第三十条第九項第四号に掲げる書類の交付又は当該書類に記載すべき事項に係る電磁的記録の提供を受けた課税仕入れ 当該書類に記載され、又は当該電磁的記録に記録されている第四十九条第六項第五号に掲げる消費税額等のうち当該課税仕入れに係る部分の金額

|

(新設)

|

|

六 第四十九条第一項第一号イからニまでに掲げる課税仕入れ 課税仕入れに係る支払対価の額(法第三十条第八項第一号ニに規定する課税仕入れに係る支払対価の額をいう。以下この章において同じ。)に百十分の十(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の八)を乗じて算出した金額(当該金額に一円未満の端数が生じたときは、当該端数を切り捨て、又は四捨五入した後の金額)

|

(新設)

|

|

2 事業者が、その課税期間に係る前項各号に掲げる課税仕入れについて、その課税仕入れの都度、課税仕入れに係る支払対価の額に百十分の十(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の八)を乗じて算出した金額(当該金額に一円未満の端数が生じたときは、当該端数を切り捨て、又は四捨五入した後の金額)を法第三十条第七項に規定する帳簿に記載している場合には、前項の規定にかかわらず、当該金額を合計した金額に百分の七十八を乗じて算出した金額を、同条第一項に規定する課税仕入れに係る消費税額とすることができる。

|

2 前項の規定

|

|

3 その課税期間に係る法第四十五条第一項第二号に掲げる税率の異なるごとに区分した課税標準額に対する消費税額の計算につき、同条第五項の規定の適用を受けない事業者は、第一項の規定にかかわらず、前項の規定の適用を受ける場合を除き、当該課税期間中に国内において行つた課税仕入れのうち第一項各号に掲げるものに係る課税仕入れに係る支払対価の額を税率の異なるごとに区分して合計した金額に、課税資産の譲渡等(特定資産の譲渡等及び軽減対象課税資産の譲渡等に該当するものを除く。)に係る部分については百十分の七・八を、軽減対象課税資産の譲渡等に係る部分については百八分の六・二四をそれぞれ乗じて算出した金額の合計額を、法第三十条第一項に規定する課税仕入れに係る消費税額とすることができる。

|

(新設)

|

| 第四十六条の二(輸入の許可前に引き取る課税貨物に係る消費税額の控除の時期の特例) | |

|

第四十六条の二 事業者が、関税法第七十三条第一項(輸入の許可前における貨物の引取り)の規定により税関長の承認を受けて輸入の許可前に保税地域から課税貨物(法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)を引き取つた場合において、当該課税貨物の引取りに係る消費税額(附帯税の額に相当する額を除く。以下この条において同じ。)を当該引取りの日の属する課税期間の末日までに納付していないときは、当該課税貨物の引取りに係る消費税額については、その納付した日の属する課税期間において法第三十条第一項(同条第二項の規定の適用がある場合には、同項の規定を含む。第五十条第一項及び第二項において同じ。)の規定を適用することができる。

|

(新設)

|

|

2 前項の規定は、輸入品に対する内国消費税の徴収等に関する法律(昭和三十年法律第三十七号)第七条第一項(郵便物の内国消費税の納付等)の郵便物の名宛人である事業者が同条第十項において準用する関税法第七十七条第六項(郵便物の関税の納付等)の規定の適用を受ける場合における当該郵便物の引取りに係る消費税額について準用する。

|

(新設)

|

| 第四十八条(課税売上割合の計算方法) | |

|

二 当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等(特定資産の譲渡等に該当するものを除く。以下この章において同じ。)の対価の額の合計額から、イに掲げる金額からロに掲げる金額を控除した金額の合計額を控除した残額

|

二 当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等(特定資産の譲渡等に該当するものを除く。第五十三条第三項第二号において同じ。)の対価の額の合計額から、イに掲げる金額からロに掲げる金額を控除した金額の合計額を控除した残額

|

|

一 法別表第二第二号に規定する支払手段又は第九条第四項に規定する電子決済手段、暗号資産若しくは特別引出権の譲渡

|

一 法別表第一第二号に規定する支払手段又は第九条第四項に規定する電子決済手段、暗号資産若しくは特別引出権の譲渡

|

|

5 事業者が法別表第二第二号に規定する有価証券(第九条第二項に規定するゴルフ場利用株式等を除く。)並びに同条第一項第一号及び第三号に掲げる権利(以下この項において「有価証券等」という。)の譲渡をした場合(当該譲渡が第二項第三号に掲げる現先取引債券等の譲渡又は第三項に規定する現先取引債券等の売戻しに該当する場合を除く。)又は同条第一項第四号に掲げる金銭債権(資産の譲渡等を行つた者が当該資産の譲渡等の対価として取得したものを除く。以下この項において同じ。)の譲渡をした場合には、当該譲渡に係る第一項第一号に規定する資産の譲渡等の対価の額は、当該有価証券等又は金銭債権の譲渡の対価の額の百分の五に相当する金額とする。

|

5 事業者が法別表第一第二号に規定する有価証券(第九条第二項に規定するゴルフ場利用株式等を除く。)並びに同条第一項第一号及び第三号に掲げる権利(以下この項において「有価証券等」という。)の譲渡をした場合(当該譲渡が第二項第三号に掲げる現先取引債券等の譲渡又は第三項に規定する現先取引債券等の売戻しに該当する場合を除く。)又は同条第一項第四号に掲げる金銭債権(資産の譲渡等を行つた者が当該資産の譲渡等の対価として取得したものを除く。以下この項において同じ。)の譲渡をした場合には、当該譲渡に係る第一項第一号に規定する資産の譲渡等の対価の額は、当該有価証券等又は金銭債権の譲渡の対価の額の百分の五に相当する金額とする。

|

| 第四十九条(課税仕入れ等の税額の控除に係る帳簿等の記載事項等) | |

|

一 課税仕入れが次に掲げる課税仕入れに該当する場合(法第三十条第七項に規定する帳簿に次に掲げる課税仕入れのいずれかに該当する旨及び当該課税仕入れの相手方の住所又は所在地(国税庁長官が指定する者に係るものを除く。)を記載している場合に限る。)

|

一 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円未満である場合

|

|

イ 他の者から受けた第七十条の九第二項第一号に掲げる課税資産の譲渡等に係る課税仕入れ

|

(新設)

|

|

ロ 入場券その他の課税仕入れに係る書類のうち法第五十七条の四第二項各号(第二号を除く。)に掲げる事項が記載されているものが、当該課税仕入れに係る課税資産の譲渡等を受けた際に当該課税資産の譲渡等を行う適格請求書発行事業者により回収された課税仕入れ(イに掲げる課税仕入れを除く。)

|

(新設)

|

|

ハ 課税仕入れに係る資産が次に掲げる資産のいずれかに該当する場合における当該課税仕入れ(当該資産が棚卸資産(消耗品を除く。)に該当する場合に限る。)

|

(新設)

|

|

(1) 古物営業法(昭和二十四年法律第百八号)第二条第二項(定義)に規定する古物営業を営む同条第三項に規定する古物商である事業者が、他の者(適格請求書発行事業者を除く。ハにおいて同じ。)から買い受けた同条第一項に規定する古物(これに準ずるものとして財務省令で定めるものを含む。)

|

(新設)

|

|

(2) 質屋営業法(昭和二十五年法律第百五十八号)第一条第一項(定義)に規定する質屋営業を営む同条第二項に規定する質屋である事業者が、同法第十八条第一項(流質物の取得及び処分)の規定により他の者から所有権を取得した質物

|

(新設)

|

|

(3) 宅地建物取引業法(昭和二十七年法律第百七十六号)第二条第二号(用語の定義)に規定する宅地建物取引業を営む同条第三号に規定する宅地建物取引業者である事業者が、他の者から買い受けた同条第二号に規定する建物

|

(新設)

|

|

(4) 再生資源卸売業その他不特定かつ多数の者から再生資源等(資源の有効な利用の促進に関する法律(平成三年法律第四十八号)第二条第四項(定義)に規定する再生資源及び同条第五項に規定する再生部品をいう。)に係る課税仕入れを行う事業を営む事業者が、他の者から買い受けた当該再生資源等

|

(新設)

|

|

ニ イからハまでに掲げるもののほか、請求書等(法第三十条第七項に規定する請求書等をいう。)の交付又は提供を受けることが困難な課税仕入れとして財務省令で定めるもの

|

(新設)

|

|

二 特定課税仕入れに係るものである場合

|

二 法第三十条第一項に規定

|

|

2 前項第一号に規定する国税庁長官が指定する者から受ける課税資産の譲渡等に係る課税仕入れ(同号に掲げる場合に該当するものに限る。)のうち、不特定かつ多数の者から課税仕入れを行う事業に係る課税仕入れについては、法第三十条第八項第一号の規定により同条第七項の帳簿に記載することとされている事項のうち同号イに掲げる事項は、同号の規定にかかわらず、その記載を省略することができる。

|

2 再生資源卸売業その他不特定かつ多数の者から課税仕入れ

|

|

3 他の者から受けた課税資産の譲渡等のうち第七十条の九第二項第二号に掲げる課税資産の譲渡等又は第七十条の十二第一項若しくは第五項の規定の適用を受けた課税資産の譲渡等に係る課税仕入れについては、法第三十条第八項第一号の規定により同条第七項の帳簿に記載することとされている事項のうち同号イに掲げる事項は、同号の規定にかかわらず、当該事項に代えて第七十条の九第二項第二号若しくは第七十条の十二第一項に規定する媒介若しくは取次ぎに係る業務を行う者の氏名若しくは名称又は同条第五項に規定する執行機関の名称とすることができる。

|

3 卸売市場においてせり売又は入札の方法により行われる課税仕入れその他の媒介又は取次ぎに係

|

|

4 法第三十条第九項第三号に規定する政令で定める事項は、次に掲げる事項とする。

|

4 法第三十条第九項第一号に規定する政令で定める事業は、次に掲げる事業とする。

|

|

一 書類の作成者の氏名又は名称

|

一 小売業、飲食店業、写真業及び旅行業

|

|

二 課税仕入れの相手方の氏名又は名称及び登録番号(法第五十七条の二第四項の登録番号をいう。第六項第一号において同じ。)

|

二 道路運送法(昭和二十六年法律第百八十三号)第三条第一号

|

|

三 課税仕入れを行つた年月日(課税期間の範囲内で一定の期間内に行つた課税仕入れにつきまとめて当該書類を作成する場合には、当該一定の期間)

|

三 駐車場業(不特定かつ多数の者に自動車その他の車両の駐車のための場所を提供するものに限る。)

|

|

四 課税仕入れに係る資産又は役務の内容(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)

|

四 前三号に掲げる事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行うもの

|

|

五 税率の異なるごとに区分して合計した課税仕入れに係る支払対価の額及び適用税率(法第五十七条の四第一項第四号に規定する適用税率をいう。第六項第四号において同じ。)

|

(新設)

|

|

六 消費税額等(課税仕入れに係る支払対価の額に百十分の十(当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、百八分の八)を乗じて算出した金額をいい、当該金額に一円未満の端数が生じたときは、当該端数を処理した後の金額とする。)

|

(新設)

|

|

5 法第三十条第九項第四号に規定する政令で定める課税仕入れは、他の者から受けた第七十条の九第二項第二号に掲げる課税資産の譲渡等に係る課税仕入れとする。

|

5 法第三十条第九項第三号に規定する政令で定める書類は、次に掲げる書類とする。

|

|

6 法第三十条第九項第四号に規定する政令で定める事項は、次に掲げる事項とする。

|

6 前項各号に掲げる書類には、関税法第百二条第一項

|

|

一 書類の作成者の氏名又は名称及び登録番号

|

(新設)

|

|

二 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

|

(新設)

|

|

三 課税資産の譲渡等に係る資産の内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

|

(新設)

|

|

四 課税資産の譲渡等に係る税抜価額(法第五十七条の四第一項第四号に規定する税抜価額をいう。)又は税込価額(同号に規定する税込価額をいう。)を税率の異なるごとに区分して合計した金額及び適用税率

|

(新設)

|

|

五 消費税額等(法第五十七条の四第一項第五号の規定に準じて計算した金額をいう。)

|

(新設)

|

|

六 書類の交付を受ける事業者の氏名又は名称

|

(新設)

|

|

7 法第三十条第九項第三号及び第四号に掲げる書類には、これらの書類に記載すべき事項に係る電磁的記録を含むものとする。

|

7 第五項各号に掲げる書類

|

|

8 法第三十条第九項第五号に規定する政令で定める書類は、次に掲げる書類とする。

|

(新設)

|

|

一 関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可(第三号、第七号、第八号及び第七十一条第四項において「輸入の許可」という。)があつたことを証する書類

|

(新設)

|

|

二 特例申告書の提出があつたことを証する書類

|

(新設)

|

|

三 関税法第七十三条第一項(輸入の許可前における貨物の引取り)の規定により税関長の承認を受けて輸入の許可前に保税地域から課税貨物を引き取つた場合における同項の承認があつたことを証する書類

|

(新設)

|

|

四 国税通則法第三十二条第三項(賦課決定)に規定する賦課決定通知書(同条第一項第一号に掲げる場合にあつては、納税告知書)

|

(新設)

|

|

五 輸入品に対する内国消費税の徴収等に関する法律第七条第九項(郵便物の内国消費税の納付等)の規定により賦課決定通知書とみなされる同条第一項の郵便物に係る同項の書面

|

(新設)

|

|

六 輸入品に対する内国消費税の徴収等に関する法律第七条第十項において準用する関税法第七十七条第六項(郵便物の関税の納付等)の規定により税関長の承認を受けて消費税の納付前に郵便物を受け取つた場合における同項の承認があつたことを証する書類

|

(新設)

|

|

七 国税通則法第十九条第三項(修正申告)に規定する修正申告書(輸入の許可後に提出されたものに限る。)の提出があつたことを証する書類

|

(新設)

|

|

八 国税通則法第二十八条第一項(更正又は決定の手続)に規定する更正通知書(輸入の許可後に行われた同項の更正に係るものに限る。)又は決定通知書

|

(新設)

|

|

九 関税法第八十五条第一項(公売代金等の充当及び供託)の規定による公売又は売却に係る代金が充当されたことを証する書類

|

(新設)

|

|

9 前項各号に掲げる書類には、関税法第百二条第一項(証明書類の交付及び統計の閲覧等)の規定に基づき税関長が交付した同項の証明書類で前項各号に掲げる書類に関するものを含むものとする。

|

(新設)

|

|

10 第八項各号に掲げる書類(前項の規定の適用を受けるものを含む。)には、これらの書類に係る電磁的記録を含むものとする。

|

(新設)

|

| 第五十条(課税仕入れ等の税額の控除に係る帳簿等の保存期間等) | |

|

第五十条 法第三十条第一項の規定の適用を受けようとする事業者は、同条第七項に規定する帳簿及び請求書等を整理し、当該帳簿についてはその閉鎖の日の属する課税期間の末日の翌日、当該請求書等についてはその受領した日(同条第九項第二号に掲げる電磁的記録並びに前条第七項及び第十項の電磁的記録にあつては、これらの電磁的記録の提供を受けた日)の属する課税期間の末日の翌日から二月(清算中の法人について残余財産が確定した場合には一月とする。次項及び第三項において同じ。)を経過した日から七年間、これを納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地(次項において「納税地等」という。)に保存(同号に掲げる電磁的記録並びに前条第七項及び第十項の電磁的記録にあつては、財務省令で定める方法による保存に限る。以下この項において同じ。)をしなければならない。ただし、財務省令で定める場合に該当する法第三十条第七項に規定する帳簿又は請求書等については、同日から五年間を超えて保存をすることを要しない。

|

第五十条 法第三十条第一項の規定の適用を受けようとする事業者は、同条第七項に規定する帳簿及び請求書等を整理し、当該帳簿についてはその閉鎖の日の属する課税期間の末日の翌日、当該請求書等についてはその受領した日(前条第七項の電磁的記録にあつては、当該電磁的記録の提供を受けた日)の属する課税期間の末日の翌日から二月(清算中の法人について残余財産が確定した場合には一月とする。次項及び第三項において同じ。)を経過した日から七年間、これを納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地(次項において「納税地等」という。)に保存(前条第七項の電磁的記録にあつては、財務省令で定める方法による保存に限る。以下この項において同じ。)をしなければならない。ただし、財務省令で定める場合に該当する法第三十条第七項に規定する帳簿又は請求書等については、同日から五年間を超えて保存をすることを要しない。

|

| 第五十条の二(仕入れに係る消費税額の控除の対象外となる居住用賃貸建物の範囲) | |

|

第五十条の二 法別表第二第十三号に掲げる住宅の貸付けの用に供しないことが明らかな部分がある居住用賃貸建物(法第三十条第十項に規定する居住用賃貸建物をいう。以下第五十三条の四までにおいて同じ。)について同項の規定の適用を受けることとなる事業者が、当該居住用賃貸建物をその構造及び設備の状況その他の状況により当該部分とそれ以外の部分(以下この項及び同条第一項において「居住用賃貸部分」という。)とに合理的に区分しているときは、当該居住用賃貸部分に係る課税仕入れ等の税額(法第三十条第二項に規定する課税仕入れ等の税額をいう。次項及び第五十三条の四第二項において同じ。)についてのみ、法第三十条第十項の規定を適用する。

|

第五十条の二 法別表第一第十三号に掲げる住宅の貸付けの用に供しないことが明らかな部分がある居住用賃貸建物(法第三十条第十項に規定する居住用賃貸建物をいう。以下第五十三条の四までにおいて同じ。)について同項の規定の適用を受けることとなる事業者が、当該居住用賃貸建物をその構造及び設備の状況その他の状況により当該部分とそれ以外の部分(以下この項及び同条第一項において「居住用賃貸部分」という。)とに合理的に区分しているときは、当該居住用賃貸部分に係る課税仕入れ等の税額(法第三十条第二項に規定する課税仕入れ等の税額をいう。次項及び第五十三条の四第二項において同じ。)についてのみ、法第三十条第十項の規定を適用する。

|

| 第五十一条(非課税資産の輸出等を行つた場合の課税売上割合の計算の方法等) | |

|

第五十一条 法別表第二第二号に規定する有価証券及び支払手段並びに第九条第一項第四号に掲げる金銭債権の輸出は、法第三十一条第一項に規定する輸出取引等及び同条第二項に規定する資産の輸出に含まれないものとする。

|

第五十一条 法別表第一第二号に規定する有価証券及び支払手段並びに第九条第一項第四号に掲げる金銭債権の輸出は、法第三十一条第一項に規定する輸出取引等及び同条第二項に規定する資産の輸出に含まれないものとする。

|

| 第五十二条(仕入れに係る対価の返還等を受けた金額に係る消費税額の計算の特例) | 第五十二条(仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例) |

|

第五十二条 仕入れに係る対価の返還等(法第三十二条第一項に規定する仕入れに係る対価の返還等をいう。次項及び次条第一項において同じ。)につき適格返還請求書(法第五十七条の四第三項に規定する適格返還請求書をいう。以下同じ。)の交付を受け、又は適格返還請求書に記載すべき事項に係る同条第五項に規定する電磁的記録の提供を受けた事業者は、法第三十二条第一項の規定にかかわらず、当該適格返還請求書に記載され、又は当該電磁的記録に記録された法第五十七条の四第三項第五号に掲げる消費税額等(当該適格返還請求書に当該消費税額等の記載がない、又は当該電磁的記録に当該消費税額等の記録がないときは、当該消費税額等として第七十条の十に規定する方法に準じて算出した金額)に百分の七十八を乗じて算出した金額を法第三十二条第一項第一号に規定する仕入れに係る対価の返還等を受けた金額に係る消費税額として、同条の規定を適用することができる。

|

第五十二条 法第三十二条第一項の規定により同項に規定する仕入れに係る対価の返還等を受けた金額に係る消費税額の合計額を当該仕入れに係る対価の返還等を受けた日の属する課税期間における同項各号に規定する課税仕入れ等の税額の合計額から控除して

|

|

2 事業者が、仕入れに係る対価の返還等を受けた場合において、当該仕入れに係る対価の返還等を受けた金額が他の者から受けた課税資産の譲渡等(軽減対象課税資産の譲渡等に該当するものを除く。)に係る部分と軽減対象課税資産の譲渡等に係る部分とに合理的に区分されていないときは、当該仕入れに係る対価の返還等を受けた金額に、当該仕入れに係る対価の返還等に係る課税仕入れに係る支払対価の額の合計額のうちに軽減対象課税資産の譲渡等に係る課税仕入れに係る支払対価の額の占める割合を乗じて計算した金額を、当該軽減対象課税資産の譲渡等に係る部分の金額として、法第三十二条第一項第一号の規定を適用する。

|

2 法第三十二条第一項第二号に掲げる場合に該当する場合において、同号イに掲げる金額から同号ロの規定による控除をして控除しきれない金額を控除した残額が

|

| 第五十二条の二(仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例) | |

|

第五十二条の二 法第三十二条第一項の規定により仕入れに係る対価の返還等を受けた金額に係る消費税額の合計額を当該仕入れに係る対価の返還等を受けた日の属する課税期間における同項各号に規定する課税仕入れ等の税額の合計額から控除して控除しきれない金額があるときは、次の各号に掲げる場合の区分に応じ当該各号に定める金額を同条第二項に規定する課税標準額に対する消費税額に加算する。

|

(新設)

|

|

一 当該仕入れに係る対価の返還等を受けた金額に係る消費税額の計算につき法第三十二条第一項第一号又は第三号の規定の適用がある場合 これらの規定による控除をして控除しきれない金額

|

(新設)

|

|

二 当該仕入れに係る対価の返還等を受けた金額に係る消費税額の計算につき法第三十二条第一項第二号の規定の適用がある場合において、イからハまでに掲げる場合に該当するとき。 それぞれイからハまでに定める金額

|

(新設)

|

|

イ 法第三十二条第一項第二号イに掲げる残額があり、かつ、同号ロの規定による控除をして控除しきれない金額がある場合 当該残額から当該控除しきれない金額を控除して控除しきれない金額

|

(新設)

|

|

ロ 法第三十二条第一項第二号ロに掲げる残額があり、かつ、同号イの規定による控除をして控除しきれない金額がある場合 当該残額から当該控除しきれない金額を控除して控除しきれない金額

|

(新設)

|

|

ハ 法第三十二条第一項第二号イの規定による控除及び同号ロの規定による控除をしていずれも控除しきれない金額がある場合 当該控除しきれない金額の合計額

|

(新設)

|

|

2 法第三十二条第一項第二号に掲げる場合に該当する場合において、同号イに掲げる金額から同号ロの規定による控除をして控除しきれない金額を控除した残額があるとき、又は同号ロに掲げる金額から同号イの規定による控除をして控除しきれない金額を控除した残額があるときは、これらの残額を同項に規定する仕入れに係る対価の返還等を受けた日の属する課税期間における課税仕入れ等の税額の合計額とみなす。

|

(新設)

|

|

3 法第三十二条第四項の規定により同項に規定する還付を受ける消費税額の合計額を当該還付を受ける日の属する課税期間における同項各号に規定する課税仕入れ等の税額の合計額から控除して控除しきれない金額があるときは、次の各号に掲げる場合の区分に応じ当該各号に定める金額を同条第五項に規定する課税標準額に対する消費税額に加算する。

|

(新設)

|

|

一 当該還付を受ける消費税額の計算につき法第三十二条第四項第一号又は第三号の規定の適用がある場合 これらの規定による控除をして控除しきれない金額

|

(新設)

|

|

二 当該還付を受ける消費税額の計算につき法第三十二条第四項第二号の規定の適用がある場合において、イからハまでに掲げる場合に該当するとき。 それぞれイからハまでに定める金額

|

(新設)

|

|

イ 法第三十二条第四項第二号イに掲げる残額があり、かつ、同号ロの規定による控除をして控除しきれない金額がある場合 当該残額から当該控除しきれない金額を控除して控除しきれない金額

|

(新設)

|

|

ロ 法第三十二条第四項第二号ロに掲げる残額があり、かつ、同号イの規定による控除をして控除しきれない金額がある場合 当該残額から当該控除しきれない金額を控除して控除しきれない金額

|

(新設)

|

|

ハ 法第三十二条第四項第二号イの規定による控除及び同号ロの規定による控除をしていずれも控除しきれない金額がある場合 当該控除しきれない金額の合計額

|

(新設)

|

|

4 第二項の規定は、保税地域からの引取りに係る課税貨物につき法第三十二条第四項に規定する還付を受ける消費税額について準用する。この場合において、第二項中「法第三十二条第一項第二号」とあるのは「法第三十二条第四項第二号」と、「仕入れに係る対価の返還等を受けた」とあるのは「還付を受ける」と読み替えるものとする。

|

(新設)

|

| 第五十四条(納税義務の免除を受けないこととなつた場合等の棚卸資産の取得価額) | |

|

イ 当該資産の課税仕入れに係る支払対価の額